Iniciar um pequeno negócio, uma startup Portugal ou empresa com grande potencial de crescimento é um objetivo muito apetecível, mas que exige também muito do seu tempo, energia e dinheiro. Há também muito risco associado, já que cerca de 90% das startups não sobrevivem aos seus primeiros cinco anos atividade, segundo dados da U.S. Small Business Administration (SBA). Na verdade, 21% das empresas abrem falência no seu primeiro ano, 30% abrem falência no segundo ano, e 50% vão à falência até ao quinto ano.

O que é mais preocupante é que, quando consideramos o período de tempo a 10 anos, 70% das startups vão à falência. E muito desse falhanço, como poderá verificar nas secções que apresentamos em baixo, devem-se a problemas de cash flow. É por isso que desenvolver uma estratégia de finanças inteligente para startups em Portugal ou em qualquer parte do mundo pode ajudar as empresas a ultrapassarem esta marca psicológica dos 10 anos.

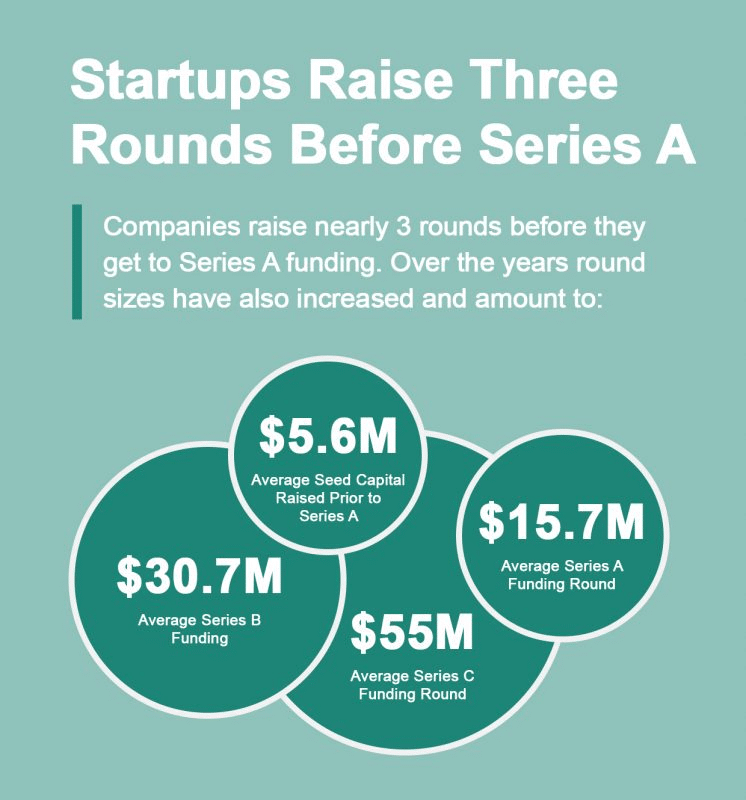

Uma startup exige financiamento substancial e os recursos financeiros necessários para que o seu negócio seja sustentável e possa crescer todos os anos. Como poderá verificar, uma startup média precisa de obter $5.6 milhões antes de aceder a uma ronda de financiamento de série A.

Este capital inicial pode surgir de diversas fontes, incluindo de amigos e de família, mas também dos recursos pessoais do fundador (por exemplo quando o dinheiro advém de poupanças ou de dívida contraída em nome pessoal). Outra fonte de financiamento inicial pode vir dos chamados angel investors, ainda que isso signifique ceder controlo substancial do negócio, assim como da sua propriedade. Habitualmente, as firmas de capital de risco esperam até uma ronda de Série A para colocarem os seus investimentos. O SBA, anteriormente conhecido como uma fonte significativa de financiamento inicial, já não é das vias mais procuradas porque não dá respostas às necessidades correntes das startups.

De acordo com a Techcrunch, muitos fundadores passam por 3 rondas de financiamento inicial antes de se sentirem preparados para os fundos de Série A. No que respeita a investir em startups Portugal ou de outras geografias, isto significa que é preciso aplicar estratégias financeiras sólidas e testar bem o modelo de negócios para que as startups em Portugal e internacionais possam ser bem-sucedidas.

Consulte o nosso artigo sobre as 30 melhores informações e estatísticas sobre o ChatGPT para conhecer as inovações atuais da indústria.

Principais obstáculos dos negócios emergentes

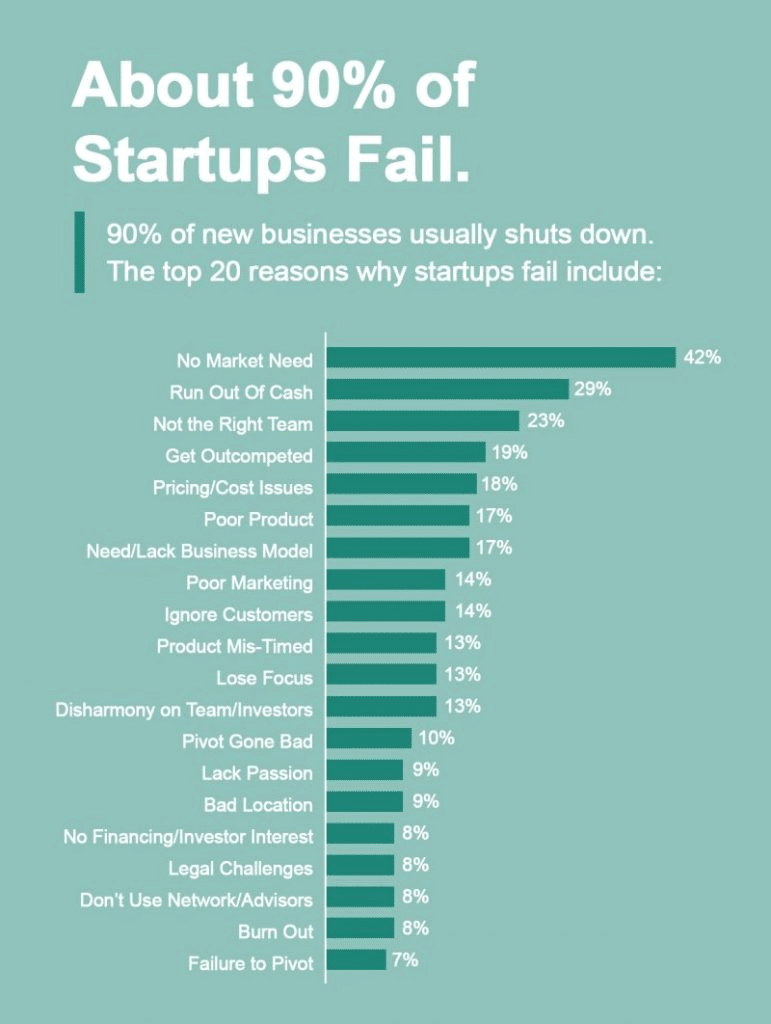

As startups podem falhar por vários motivos. Uma das razões mais significativas para a falência tem a ver com lançar produtos ou serviços que não se adequam à realidade do mercado ou que não foram devidamente implementadas. Isso é óbvio. Por exemplo, eu pertenço a um grupo de startups em Portugal em que os membros partilham MVPs (Produto Mínimo Viável), ou até ideias já totalmente finalizadas. O que se observa é que muitas destas iniciativas têm por base o que o fundador PODE fazer por uma ideia de negócios, em vez de focar nas NECESSIDADES atuais do mercado.

Já observei muitas variações de negócios sobre o modelo da Grubhub, em que a implementação podia ter algumas diferenças mediante as iterações. Testar um mercado como este, em que os líderes já estão definidos, requer uma vantagem substancial dos utilizadores sobre os produtos que já existem. Esses aspetos diferenciadores levam tempo a ser implementados e muitas competências que não deve dar por adquiridas, além de que o investimento financeiro é grande para introduzir o seu produto no mercado. Isto não é algo aconselhável para quem tenha pouca resiliência. Menos de 1% das startups evoluem para o estado de unicórnio e dominam indústrias novas, como aconteceu com a Airbnb, Uber ou a Grubhub.

O segundo motivo principal para a falência de startups em Portugal é não possuir as estratégias financeiras adequadas para que as startups possam ser bem-sucedidas, como é possível ver no gráfico em baixo.

Como vê, cerca de 30% dos casos de falhanço devem-se a motivos financeiros – especialmente cash flow que se reflete nos equilíbrios de tempo e de fundos entre o rendimento que entra e o que sai nas atividades de negócio do dia a dia. Por isso, o cash flow é um dos primeiros bloqueios importantes para qualquer empresa pequena e emergente, e até os negócios mais bem sucedidos devem manter-se atualizados quanto às suas estratégias financeiras para que as startups possam ter sucesso.

Damos-lhe uma dica de promoção de negócio, se estiver a pensar em lançar o seu: Aprenda o que é video marketing e como tirar o melhor partido desta ferramenta indispensável de promoção em 2024.

Construir estratégias financeiras sólidas para startups em Portugal

O que fazer para construir melhores estratégias financeiras que levem ao sucesso de qualquer startup?

Enquanto pequeno empreendedor e fundador de negócios, deve garantir a boa e eficiente gestão do seu dinheiro, tentando ser tão profissional como possa. O cash flow não tem de ser determinante para o volume de vendas que consegue ou não fazer, ainda que melhorar o número de vendas melhore também o cash flow. O cash flow representa antes o diferencial entre o rendimento que entra e o que sai de um negócio, tal como referimos atrás. Resolver este quebra-cabeças, de modo a tentar ter sempre dinheiro disponível, é o que poderá ditar o eventual sucesso de uma startup em Portugal. Outros aspetos determinantes incluem:

- Melhor planeamento

- Boa gestão das dívidas contraídas

- Boa gestão dos processos de negócio e de faturação

Melhor planeamento

Parte do que contribui para um melhor planeamento financeiro tem a ver com a capacidade de evitar e resolver antecipadamente os fatores que vão constituir problemas para o negócio. Quando determinados fatores começam a alinhar-se, começa a tornar-se possível que um problema venha a surgir. Por isso, antecipar e implementar estratégias de proteção de fundos e da atividade comercial de forma proativa é importante.

Poderá por exemplo aplicar modelos preditivos com base em cenários anteriores que possa já ter vivido em que enfrentou problemas de cash flow. Desde que aplique um planeamento cuidado, ficará em melhor posição para negociar com os seus credores e poderá priorizar os seus pagamentos para se manter no verde, no que respeita ao dinheiro disponível. Outro dos instrumentos tem a ver com estabelecer um fundo em caso de prejuízos temporários na atividade comercial, e que se pode aplicar internamente ao colocar de lado uma porção dos seus rendimentos em dinheiro, ou então contratar uma linha de crédito com um banco para suprir necessidades imediatas de liquidez.

Lembre-se, contudo, que as linhas de crédito não funcionam como os empréstimos tradicionais, e habitualmente exigem a aplicação de taxas de juro mais elevadas. Estas opções de crédito são desenhadas para funcionar no curto prazo e para suprir necessidades imediatas de dinheiro. Deve-se lembrar igualmente da regra de ouro nestes casos: pagar o empréstimo tão rapidamente quanto possível.

Boa gestão de dívidas contraídas

Quando haja faturas por pagar a clientes de longa data, isso pode causar um problema de reputação e ditar problemas estruturais sérios para um negócio que dependa destas relações para se manter sustentável e crescer. Dados de 2016 demonstram que $825 biliões eram devidos a pequenas empresas americanas, o que significa cerca de $84.000 por cada pequena empresa.

Este nível de dívida significa que o seu negócio terá dificuldades em crescer, não terá capacidade para pagar ao seu pessoal ou clientes, e não conseguirá usar capitais próprios para cumprir com as exigências financeiras. O crescimento em faturas não pagas é uma tendência global, ainda que os negócios maiores e mais bem estabelecidos possam sempre abordar os grandes bancos e usar várias formas de colateral para aceder aos fundos necessários e manterem um cash flow positivo. Os negócios mais pequenos ou startups e empreendedores não têm a liquidez, a faturação ou as relações bancárias necessárias que a sua estratégia possa funcionar. Os negócios podem simplesmente fechar, ainda que o seu conceito original para produto ou serviço seja fantástico. O modelo de negócios é o que determina em último caso o seu sucesso, e é nesse documento que estão previstas as metas de gestão financeira e de gestão de pagamentos.

Quando nós próprios não conseguimos obter o dinheiro devido de clientes, podemos recorrer a estratégias tradicionais que envolvem habitualmente advogado, embora isso só sirva para azedar a relação com parceiros de negócio.

Usar estratégias alternativas para obter o pagamento de dívidas não é a nossa única opção. Se formos diretos com os nossos clientes e lhes explicarmos quais as expectativas que podem criar em relação a pagamentos, e especialmente quando se trate de vendas B2C, então tudo pode ser negociado, seja com a oferta de descontos ou com outro tipo de relações comerciais com alguns privilégios. Os descontos mais comuns costumam ser de 2% sobre pagamentos realizados entre 10 a 30 dias. Muitas empresas optam por fazer planos comerciais que têm em conta estes descontos, o que pode melhorar o seu cash flow.

Boa gestão de processos de negócio e de faturação

Há dois métodos possíveis de aceder a dinheiro usando processos financeiros de faturação. Tem o chamado invoice factoring, em que as empresas delegam este processo a consultoras ou entidades terceiras. Essas entidades avançam com o dinheiro necessário contra uma taxa de operação que cobre custos financeiros e permite aceder ao cash flow necessário. Depois, há também descontos de faturação em que as empresas mantêm o seu conjunto de faturas dentro das contas do próprio modelo de negócios e acedem ao dinheiro associado, desde que declarem essas faturas e façam uma contabilidade correta.

Ambos os processos são comuns para pequenas empresas, permitindo-lhes angariar e gerar fundos sem perderem liquidez dos seus negócios, e em que as instituições financeiras lhe garantem o dinheiro em primeira mão para que continue a gerir o seu negócio. Este não é um serviço de cobrança de dívidas, trata-se de um serviço normal em que intervêm processos de faturação, só que são feitos por entidades terceiras que se especializam neste tipo de trabalho. Essas entidades assumem algum risco associado ao incumprimento das faturas, daí que a taxa cobrada seja proporcional ao risco assumido.

Se a sua empresa de startups em Portugal nunca usou processos de faturação financeira antes, deverá testar esses mecanismos antes de comprar o serviço. Poderá querer comparar opções de faturação financeira para determinar onde pode obter o pagamento das faturas, e também para ter acesso a liquidez quando precisar.

Não importa que escolha faça, no que respeita ao dinheiro do seu negócio, garanta que faz a sua pesquisa e que só acede a negócios aprovados por bancos reconhecidos.

Lembre-se: procure a especialização

Há muito que fazer enquanto negócio para conseguir cumprir com as necessidades dos seus clientes. Por isso, é importante focar-se naquilo em que poderá fazer mais diferença, deixando para outras entidades – eventualmente em regime de outsourcing – o tipo de atividades em que não se considera tão forte. O outsourcing é, na verdade, uma ótima opção para prolongar os seus processos de negócio, e é algo especialmente importante para poder otimizar recursos. Quando se trate do crescimento financeiro do seu negócio, pagar as suas contas mensais ou manter-se no positivo no que respeita ao cash flow é importante para evitar situações de incumprimento e manter-se à tona. Ninguém pode gerir um negócio quando os nossos parceiros se recusam a aceitar encomendas, pelo que manter uma boa relação de pagamentos e humana é fundamental.

Não deixe ainda de ler as melhores dicas sobre como criar uma marca pessoal, já que isso pode ser decisivo para o sucesso do seu negócio.

Pensamentos finais sobre as startups Portugal

Não é fácil criar startups de sucesso Portugal, ainda assim esperamos que as dicas que lhe apresentámos neste artigo possam revelar-se úteis. Sabemos que é um pouco difícil pensar em tantas variáveis diferentes, mas ter bem presente o seu modelo de negócios e as suas prioridades financeiras será crítico para o seu sucesso.

As startups em Portugal ainda têm um longo caminho a percorrer para se poderem afirmar como concorrentes à altura das grandes marcas e negócios internacionais e multinacionais. Ainda assim, a literacia financeira aumenta todos os dias e o nosso tecido económico é cada vez mais resiliente, o que são só boas notícias para o setor.