Giełda papierów wartościowych jest rynkiem, na którym handluje się akcjami i innymi instrumentami finansowymi.

Za najważniejszą giełdę świata uchodzi nowojorska NYSE, której kapitalizacja wynosi prawie 25 bilionów dolarów. Jest to więc ogromny rynek, który stwarza szansę równie wysokiego zarobku.

Jeśli interesuje cię inwestowanie na giełdzie i handel akcjami oraz innymi instrumentami finansowymi, jak np. kontrakty terminowe, przeczytaj nasz poradnik dla nowicjuszy.

Omawiamy w nim, jak wielkie znaczenie dla początkującego inwestora ma wybór odpowiedniego brokera i strategii minimalizacji ryzyka. Opisujemy też, które akcje i obligacje skarbowe warto kupić oraz jak otworzyć rachunek maklerski.

Finalnie podpowiadamy, jak zacząć inwestować w akcje bez ponoszenia opłat za wpłatę depozytu.

Jak inwestować na giełdzie? Poradnik w skrócie

Nawet jeśli stawiasz dopiero pierwsze kroki na rynku akcji, zakup instrumentów finansowych zajmie ci raptem kilka minut.

Koniecznie wybierz renomowanego, regulowanego brokera, aby twoje pieniądze były niezagrożone. Później postępuj zgodnie z poniższym poradnikiem i inwestuj w akcje szybko, łatwo i bezpiecznie.

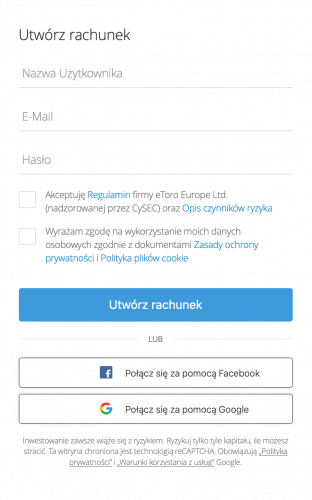

Krok 1: Otwórz rachunek maklerski u regulowanego brokera

Przed rozpoczęciem przygody z giełdą, otwórz rachunek inwestycyjny u brokera. Poszukaj regulowanego dostawcy usług o dobrej reputacji, takiego jak choćby eToro.

Rejestracja zwykle zajmuje tylko chwilę i wymaga podania jedynie kilku danych osobowych.

Do pełnej weryfikacji potrzebne będzie także przedstawienie dokumentu tożsamości ze zdjęciem, np. dowodu osobistego.

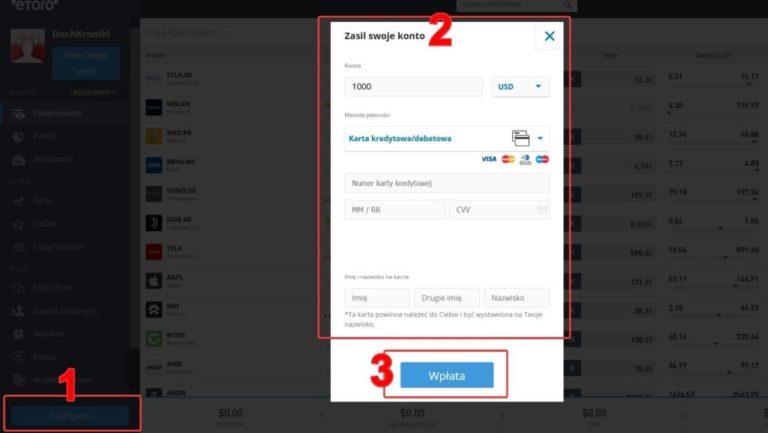

Krok 2: Wpłać depozyt na swoje konto maklerskie

Zanim ustawisz pierwsze zlecenie kupna, konieczna jest wpłata środków na konto maklerskie.

Platformy zwykle udostępniają wiele różnego rodzaju metod na przesłanie depozytu. Wybierz więc preferowaną przez siebie opcję i wpłać pieniądze, a broker błyskawicznie dopisze środki do twojego rachunku inwestycyjnego.

Krok 3: Wyszukaj instrumenty finansowe

Najprostszym sposobem na znalezienie preferowanych aktywów jest skorzystanie z wyszukiwarki, która zwykle znajduje się na górze strony brokera.

Wystarczy, że wpiszesz tam wybraną przez siebie spółkę, kryptowalutę czy inne instrumenty finansowe i wybierzesz wyświetlaną opcję. Następnie kliknij właściwy przycisk (na eToro jest to „Inwestuj”), a przejdziesz do ostatniego kroku.

Krok 4: Kup aktywa

Na ekranie pojawi się okno dotyczące wybranej przez ciebie transakcji. Wpisz kwotę, którą zainwestujesz w wybraną przez siebie akcję, a następnie kliknij odpowiedni przycisk („Otwórz pozycję” na eToro) i potwierdź chęć zrealizowania transakcji kupna.

Krok 1: Otwórz konto u regulowanego brokera

Brokerzy są firmami, które zapewniają klientom możliwość inwestowania w różne instrumenty finansowe, np. kontrakty futures, akcje spółek i inne papiery wartościowe. Zatem zanim zaczniesz inwestować na giełdzie, najpierw otwórz konto u odpowiedniego dostawcy.

Najpopularniejsze platformy w tej branży oferują dostęp do tysięcy instrumentów finansowych. Zapewniają przy tym niskie opłaty, możliwość handlu akcjami ułamkowymi i niskie progi wejścia w inwestycje. Są to świetne rozwiązania dla początkującego inwestora.

Jeśli interesuje cię zakup akcji z domowego zacisza, poniżej przedstawiamy recenzję najlepszego (naszym zdaniem) brokera na rynku – eToro.

Przeczytaj także:

- najlepszy makler giełdowy w Polsce,

- platforma giełdowa,

- aplikacja giełdowa.

Avatrade

To dobry wybór dla osób, które stawiają na bezpieczeństwo. Avatrade jest regulowane w 9 jurysdykcjach na 5 kontynentach. Posiada akredytację od: Banku Centralnego Irlandii, BVI, FSA, FFAJ, FSCA, ASIC, ADGM, CySEC oraz ISA.

Inwestorzy, którzy lubią mieć swoje aktywa pod ręką, mogą skorzystać z aplikacji AvaTradeGO na iOS i Androida i na bieżąco kontrolować swoje zyski i reagować na tąpnięcia. Co więcej, Avatrade skupia się na edukacji i wiedzy, oferując wiele źródeł pozwalających na ekskluzywną analizę rynkową.

Nie brakuje tu także inteligentnych wykresów, webinarów i samouczków, pomagających poszerzać swoją wiedzę na każdym etapie.

W Avatrade można błyskawicznie wypłacać swoje środki, nie martwiąc się o opłaty i prowizje (opłaty są wliczone w spread).

Wszyscy użytkownicy mogą liczyć na całodobowe wsparcie klienta w wielu językach, a inwestorzy, którzy wpłacą minimum 1000 $ na swoje konto inwestycyjne, uzyskują możliwość zaplanowania sesji szkoleniowej z dedykowanym opiekunem klienta.

W Avatrade można uzyskać dostęp do zaawansowanych narzędzi transakcyjnych. Inwestorzy mogą wybierać spośród 1000 par walutowych, towarów, indeksów i akcji.

XTB – broker z szeroką ofertą CFD na akcje

Mocną stroną są niskie opłaty transakcyjne. Spready zaczynają się od 0,1 pipsa w zależności od wyboru instrumentów. W dodatku masz możliwość skorzystania z dźwigni 10:1.

Każdy z użytkowników ma dostęp do osobistego menedżera konta i zaawansowanych narzędzi do analiz rynkowych. Co więcej, na stronie XTB znajdziesz wiadomości rynkowe i sekcję edukacyjną.

Platforma nie pobiera opłat za transakcje kartą debetową i kredytową ani przelewem bankowym. Jednak przy korzystaniu z e-portfeli, takich jak Skrill, obowiązuje prowizja w wysokości 2%.

A teraz dobra wiadomość dla początkujących inwestorów – nie ma tu minimalnego depozytu. W dodatku obsługa klienta jest dostępna 24 godziny na dobę i przez 5 dni w tygodniu.

Co ważne, broker ma autorską platformę handlową – xStation, która oferuje intuicyjną obsługę.

Pepperstone – platforma handlowa, która oferuje ponad 1000 CFD na akcje

Platforma oferuje konto Razor ze spreadem 0,0 pipsa za pary EUR/USD i prowizją za lot w wysokości 3,5 USD. Natomiast konto standardowe zapewnia 0% prowizji i spread na poziomie 0,6 pipsa.

Pepperstone jest dobrym rozwiązaniem nie tylko dla zaawansowanych traderów. Początkujący docenią brak minimalnego depozytu oraz dostęp do kilku platform handlowych, m.in. MT4 i DupliTrade.

Mocną stroną australijskiego brokera jest dostęp do CFD na akcje największych firm (m.in. Apple, Alphabet, Alibaba czy Tesla). Ponadto możesz liczyć na ponad 60 par handlowych i trading z dźwignią aż do 1:500.

Broker oferuje również program dla aktywnych traderów, którzy otrzymają zniżki na handel oraz pierwszeństwo w dziale obsługi klienta.

eToro: Najpopularniejszy broker giełdowy

Z eToro korzysta już ponad 25 milionów klientów z ponad 100 krajów. Platforma handlowa istnieje od 2007 roku i podlega nadzorowi organów takich jak CySEC i FCA. Sprawia to, że handel aktywami jest tu w pełni bezpieczny.

Akcje pojawiły się w ofercie eToro w 2013 roku. Obecnie na inwestorów czeka tu ponad 3000 akcji z 17 giełd. Broker zapewnia więc dostęp do różnorodnych rynków finansowych.

Co istotne, eToro nie pobiera prowizji przy obrocie akcjami. Nie zapłacisz ani za zlecenie kupna czy sprzedaży, ani za rolowanie pozycji.

Minimalna inwestycja na rynku zwykłych papierów wartościowych wynosi jedynie 10 USD. Ponadto broker oferuje możliwość zakupu akcji ułamkowych.

Jest to świetna wiadomość dla osób, które dysponują mniejszym budżetem, gdyż będą mogły zainwestować w ułamkową część akcji wartych normalnie kilka tysięcy dolarów.

Firma nie tylko pozwala na standardowy handel akcjami, kryptowalutami i funduszami ETF, ale także zapewnia klientom wiele innych możliwości. Dostępne jest tu choćby bardzo przydatne narzędzie CopyTrader.

Pozwala ono na kopiowanie działań doświadczonych inwestorów, którzy osiągają duże zyski. Dzięki temu nie tracisz czasu na tworzenie analizy technicznej wybranych aktywów, bo poprowadzisz swój handel.

Jest to świetna opcja na początku przygody z giełdą.

Pamiętaj jednak, że każdy czasami się myli, a ślepe podążanie za efektywnym inwestorem nie zawsze stanowi dobry wybór. Poza tym świetne wyniki w przeszłości nie są gwarancją przyszłych zysków — inwestowanie na giełdzie zawsze wiąże się z ryzykiem.

Broker oferuje także funkcję Smart Portfolio. Są to tematycznie podzielone, zdywersyfikowane portfolia, które przygotowuje zespół ekspertów eToro.

Inwestycja w taki gotowy pakiet aktywów jest szybka, prosta i często zyskowna. Niestety minimalna kwota wejścia wynosi 500 USD.

Znajdziesz tu portfolia skupione wokół akcji m.in. z sektora energii odnawialnej, cyberbezpieczeństwa, metaverse i wiele innych. Każde z nich posiada informację o stopie zwrotu, liczbie inwestorów i ocenę ryzyka.

Platforma transakcyjna eToro oferuje łącznie ponad 3500 aktywów. Oprócz wspomnianych akcji kupisz tu także kryptowaluty i fundusze ETF. Inwestycja w indeksy, surowce i waluty możliwa jest zaś poprzez kontrakty na różnice kursowe.

Na inwestorów czeka też staking kryptowalut, który pozwala na uzyskanie pasywnego dochodu. Dzięki tej opcji otrzymasz wynagrodzenie za zamrożenie swoich kryptoaktywów na platformie. Obecnie staking obejmuje kryptowaluty Cardano i Tron.

Warto dodać, że w przypadku inwestycji w cyfrowe waluty obowiązują niewielkie opłaty. Broker dolicza bowiem 1% do ceny rynkowej zarówno przy zakupie kryptowaluty, jak również przy jej sprzedaży.

W przypadku handlu kontraktami na różnice kursowe w eToro obowiązuje zaś spread. Przy obrocie walutami wynosi on od 1 pipsa wzwyż, przy surowcach – od 2 pipsów, a przy indeksach – od 0,04 punktu. Do kontraktów CFD na akcje spółek i ETF-ów broker dolicza zaś 0,15%.

Na uwagę zasługuje też Akademia eToro, którą z pewnością doceni każdy początkujący inwestor. Znajdziesz tam szczegółowe przewodniki, webinaria, filmy i artykuły dotyczące handlu.

Dowiedz się, jak kupić akcje na eToro!

PrimeXBT

Z platformy PrimeXBT można korzystać także przez aplikację na urządzenia mobilne z systemem iOS oraz Android. W połączeniu z możliwością korzystania z PrimeXBT przez przeglądarkę daje to wygodne narzędzie do zarządzania swoimi inwestycjami.

Wystarczy założyć jedno konto na PrimeXBT, aby otworzyć przed sobą morze możliwości: od kontraktów terminowych na kryptowaluty, przez handel na rynkach globalnych oraz copytrading, (kopiowanie strategii inwestycyjnych doświadczonych traderów).

Klienci PrimeXBT mają do wyboru dwie platformy handlowe, a w razie pytań i wątpliwości czeka na nich całodobowa obsługa klienta. Jak mówią sami użytkownicy, PrimeXBT jest platformą przyjazną dla użytkownika i bardzo wygodną w użyciu. Oferuje atrakcyjne warunki marży, niskie opłaty i dostęp do szerokiej gamy narzędzi analizy technicznej.

Krok 2: Wpłać depozyt

Brokerzy zwykle udostępniają wiele przeróżnych metod wpłaty środków – od zwykłego przelewu bankowego po e-portfele, takie jak Neteller czy Skrill.

Zwróć jednak uwagę na minimalny depozyt oraz dodatkowe opłaty, jak np. prowizja. Sprawdź także, ile wynosi najniższa kwota inwestycji w akcje, która pozwoli na otwarcie pozycji po wpłacie depozytu.

W eToro dostępne metody płatności to karty kredytowe/debetowe, przelewy bankowe, PayPall, Neteller, Skrill, Rapid Transfer, Klarna, Sofort, Trustly oraz Przelewy24. Minimalna kwota pierwszego depozytu dla użytkowników z Polski wynosi 100 USD.

Ponadto eToro pozwala na handel akcjami bez prowizji, co oznacza, że oprócz spreadu nie poniesiesz żadnych innych kosztów. Minimalna kwota inwestycji w papiery wartościowe wynosi raptem 10 USD.

Krok 3: Wyszukaj aktywa

Po wpłacie depozytu od razu dokonasz transakcji kupna. Aby była ona zyskowna, w pierwszej kolejności dokładnie poznaj dany rynek.

Pamiętaj, że kładziesz na szali swoje pieniądze. Aby nie stracić posiadanych oszczędności, najpierw opanuj wiedzę niezbędną do inwestycji w akcje. Poniżej przedstawiamy najważniejsze informacje, które ci w tym pomogą.

Na czym polega inwestowanie w akcje?

Inwestowanie na giełdzie nie jest takie trudne, jak się z pozoru wydaje. Zapoznaj się z kilkoma podstawowymi informacjami, aby proces ten stał się łatwiejszy i przynosił wysokie zyski.

Kupując akcje, po prostu nabywasz udziały w danej spółce. Zazwyczaj będzie to oczywiście niewielki procent udziałów, ale mimo to stajesz się współwłaścicielem danej firmy.

Załóżmy, że spółka ma milion akcji w obiegu. Jeżeli zdecydujesz się na zakup 1000 akcji, będziesz posiadaczem 0,1% danej firmy. Jeśli spółka, której akcje posiadasz, wypłaca dywidendę, staniesz się uprawniony do 0,1% tej kwoty.

Sprawdź też, jak kupić akcje i gdzie kupić akcje!

Czym jest kapitalizacja rynkowa?

Podczas rozpoczęcia przygody na giełdzie weź pod uwagę także kapitalizację rynkową spółki. Jest to kluczowe, ponieważ to właśnie kapitalizacja określa wartość danej firmy.

Oblicza się ją poprzez pomnożenie aktualnej ceny akcji przez całkowitą liczbę akcji w obrocie.

Bazując na wcześniejszym przykładzie, załóżmy, że spółka posiada milion akcji w obiegu. Jeśli w momencie inwestycji jedna akcja kosztuje 1 000 USD, oznacza to, że kapitalizacja rynkowa spółki wynosi miliard dolarów.

Zwykle akcje dzieli się na trzy kategorie:

- Spółki o dużej kapitalizacji – których wartość przekracza 10 miliardów dolarów,

- Spółki o średniej kapitalizacji – których wartość wynosi od 2 do 10 miliardów dolarów,

- Spółki o niskiej kapitalizacji – których wartość nie przekracza 2 miliardów dolarów.

Jeśli dopiero uczysz się, jak zacząć inwestować na giełdzie, lepiej wybierz akcje spółek o dużej kapitalizacji. Są to zwykle firmy o ugruntowanej pozycji, które nie tylko dominują w swoich sektorach, ale również cechują się większą stabilnością.

Kapitalizacja rynkowa firm takich jak Amazon, Apple, Microsoft i Alphabet (Google) wynosi ponad bilion dolarów, a przy tym ceny ich akcji w tym roku wahają się maksymalnie o około 70 USD.

Popularny jest także termin akcji groszowych, czyli takich, których cena nie przekracza 5 USD. Jeśli jesteś początkujący, lepiej unikaj inwestowania w tego typu aktywa.

Takie akcje obarczone są wysokim ryzykiem, a ich wartość często się waha. Dlatego inwestycja czasami wiąże się z dużymi potencjalnymi stratami.

Cena akcji

Inwestowanie na giełdzie przyniesie ci zysk, gdy (pomijając dywidendę) wartość kupionych przez ciebie udziałów się zwiększy. Jak ma to miejsce wszędzie na wolnym rynku, wartość tę określają siły popytu i podaży.

Jeśli np. więcej osób kupuje akcje Tesli, niż sprzedaje, ich kurs wzrośnie. Jeśli dzieje się odwrotnie i na rynku pojawia się więcej sprzedawców niż kupców, cena udziałów spadnie.

Giełda papierów wartościowych – godziny handlu

NASDAQ – amerykańska giełda papierów wartościowych otwarta jest od 09:30 do 16:00 czasu EST, czyli od 15:30 do 22:00 czasu polskiego.

Na Nowojorskiej Giełdzie Papierów Wartościowych (NYSE) rynki finansowe są otwarte od poniedziałku do piątku, w godzinach 9:30 do 16:00 czasu lokalnego EST, co odpowiada godzinom od 15:30 do 22:00 czasu polskiego (CET).

Brokerzy online oferują obecnie handel poza godzinami pracy giełd. Lepiej jednak tego unikać, ponieważ ceny są wówczas o wiele bardziej zmienne ze względu na mniejszy wolumen obrotu.

Giełdy papierów wartościowych

Spółki, które znajdują się w obrocie publicznym, są notowane na giełdach papierów wartościowych. W USA dwa główne parkiety to NYSE i NASDAQ. W Polsce zaś mamy Giełdę Papierów Wartościowych w Warszawie (GPW).

Jeśli interesuje cię kupno akcji notowanych za granicą, wybierz brokera, który umożliwia dostęp do światowych rynków. Dlatego dokładnie sprawdź ofertę danej firmy przed otwarciem rachunku inwestycyjnego.

Jak wybrać najlepsze akcje do inwestycji?

Posiadasz już podstawową wiedzę o tym, jak działa kupno i sprzedaż akcji. Teraz wyjaśnimy, jak znaleźć odpowiednie aktywa. Jest to bowiem najważniejszy aspekt inwestowania.

Na rynku istnieją tysiące akcji notowanych na różnych światowych parkietach. Wybór tych, które rzeczywiście okażą się zyskowne, bywa naprawdę trudny. Poniżej przedstawiamy więc kluczowe czynniki, które warto wziąć pod uwagę podczas budowy portfolio.

Rodzaj akcji

Gdy czytasz artykuły opisujące, jak kupować akcje, z pewnością często spotykasz się z ich różnymi nazwami. Dlatego poniżej wyjaśniamy podstawowe kategorie, które najczęściej pojawiają się na rynku finansowym.

- Akcje blue-chip. Pojęcie odnosi się do akcji spółek o dużej kapitalizacji, które cieszą się wysokim zaufaniem inwestorów i dużą płynnością. Są to także firmy o dominującej pozycji w branży. Ich ceny są zwykle stabilne, a ryzyko inwestycji jest niskie. Pamiętaj jednak, że z powodu stabilności takie spółki mają ograniczony potencjał wzrostu. Przykładami akcji blue-chip są np. Walmart, Coca-Cola, Visa czy McDonald’s. Na polskiej giełdzie będą to np. akcje Alior Banku, CD Projektu, Orlenu czy PZU SA.

- Akcje wzrostowe (growth stocks). Udziały o prognozowanym dużym wzroście w przyszłości. Są więc odpowiednie dla osób, które akceptują ryzyko inwestycyjne, ale oczekują wyższych zwrotów. Są to jednak akcje o podwyższonym ryzyku, gdyż dotyczą firm we wczesnych fazach rozwoju wyznaczających nowe szlaki w danej branży. Ich działalność zwykle opiera się na czymś innowacyjnym. Takimi firmami niegdyś były Apple, Facebook czy Microsoft. Obecnie ciekawy wybór stanowią branże metaverse czy konopne.

- Akcje wartościowe (value stocks). Są to niedowartościowane akcje, które teoretycznie powinny kosztować więcej, biorąc pod uwagę kondycję finansową spółki i jej wskaźniki fundamentalne.

- Akcje dywidendowe. Jest to potoczne określenie akcji spółek, które wypłacają dywidendy w zamian za zakup ich udziałów. Oznacza to, że jako akcjonariusz takiej firmy przynajmniej raz do roku otrzymasz pewien ułamek jej zysków. Najpopularniejsze spółki, jak np. Coca-Cola lub Johnson & Johnson, wypłacają je od wielu dekad. Dzięki dywidendzie zarabiasz pieniądze za samo trzymanie akcji firmy.

Sektor spółki

Po wybraniu rodzaju akcji kolejną rzeczą do rozważenia jest sektor, w którym działa dana spółka. Na rynku polskim rozróżnia się 8 głównych sektorów giełdowych:

- Finanse,

- Paliwa i energia,

- Chemia i surowce,

- Produkcja przemysłowa i budowlano-montażowa,

- Dobra konsumpcyjne,

- Handel i usługi,

- Ochrona zdrowia,

- Technologie.

Na rynku amerykański rynek dzieli się zaś na 11 podstawowych sektorów:

- Energia,

- Materiały,

- Przemysł,

- Usługi komunalne,

- Ochrona zdrowia,

- Finanse,

- Dobra konsumpcyjne,

- Dobra podstawowe,

- Technologia,

- Komunikacja,

- Nieruchomości.

Każdy z tych sektorów posiada pewne charakterystyczne cechy. Weź je pod uwagę przy podejmowaniu decyzji o inwestycji. Np. sektor energii znany jest ze swojej zmienności i rentownych dywidend.

Sektory usług komunalnych i nieruchomości kojarzą się zaś z powolnym, acz stabilnym wzrostem, stałymi dywidendami i stosunkowo niską zmiennością. Sektor technologii słynie z wysokiego wzrostu, zwłaszcza w przypadku firm z branży Big Tech, takich jak Apple, Facebook i Google.

Jednym ze sposobów inwestycji na rynku finansowym jest budowa portfolio, który składa się z akcji spółek z różnych sektorów. Taka dywersyfikacja ogranicza ryzyko.

Wyniki akcji w porównaniu z wynikami szerszego rynku

Porównaj także wyniki wybranych przez siebie akcji na tle całego rynku. Istnieje na to wiele sposobów. Np. sprawdź, jak kurs wybranej spółki radził sobie przez ostatni rok czy pięć lat, a następnie porównaj notowania ze średnią na danej giełdzie.

Przykładowo: cena akcji Ford Motors wzrosła w poprzednim roku o 27%. W tym samym okresie wartość indeksu NYSE Composite zwiększyła się o mniej niż 3%. Oznacza to, że amerykański gigant motoryzacyjny radził sobie świetnie.

Możesz także porównywać kurs akcji z szerszym rynkiem poprzez fundusz, który naśladuje wyniki danego sektora lub branży.

Przykładowo: akcje Bank of America wzrosły o 65% w ciągu ostatnich 12 miesięcy. W tym samym czasie fundusz ETF Invesco KBW Bank, który śledzi wyniki amerykańskich akcji bankowych, podskoczył o 30%.

Inną metodą jest zestawienie notowań wybranych akcji z innymi spółkami z tej branży.

Jeśli planujesz zakup udziałów w firmie wydobywającej ropę naftową, porównaj ich wyniki z akcjami ConocoPhillips, które w ciągu ostatniego roku urosły o prawie 100%. Konkurenci tej spółki – Shell i BP – w tym samym okresie zyskali na wartości odpowiednio o 56% i 23%.

Choć przeszłe wyniki akcji nie wskazują ich przyszłego kierunku, pozwalają określić, jak firma radzi sobie w porównaniu z daną branżą, sektorem lub rynkiem.

Cena akcji – szukaj niedowartościowanych aktywów

Pierwszym krokiem do znalezienia niedowartościowanych akcji jest zwrócenie uwagi na wskaźnik P/E spółki, a następnie porównanie go ze średnią w branży.

Obliczysz go poprzez podzielenie aktualnej ceny udziałów przez zysk firmy na akcję.

Przykładowo: jeśli średni wskaźnik P/E dla branży farmaceutycznej wynosi 30, a dla wybranych przez ciebie akcji farmaceutycznych – 20, mogą być one niedowartościowane. Jeśli jednak P/E wynosiłby dla nich 35, oznaczałoby to ich potencjalne przewartościowanie.

Podczas szukania niedowartościowanych akcji zwracaj również uwagę na wskaźniki fundamentalne.

Cena akcji spółki może np. spaść z powodu ostatnio ogłoszonych wyników finansowych, które nie spełniły oczekiwań rynku. Z drugiej strony korekta kursu czasami nie ma uzasadnienia.

5 popularnych akcji wartych uwagi

Jeśli szukasz inspiracji do poszerzenia swojego portfela, poniżej omawiamy pięć popularnych spółek, których akcje cieszą się ogromną popularnością, a przy tym zapewniają stosunkowo solidny zysk.

1. Amazon – najpopularniejsze akcje

Oznacza to, że gdybyś zainwestował 5 000 dolarów w Amazona w 1997 roku, twoje udziały byłby dziś warte ponad 5 milionów dolarów.

Mimo że firma nie wypłaca dywidendy, nagradza akcjonariuszy ciągłym wzrostem, który często przewyższa wyniki szerokiego rynku. Amazon wygląda na naprawdę świetną inwestycję długoterminową.

Choć firma dominuje w branży sprzedaży detalicznej online, dobrze radzi sobie także w wielu innych obszarach, jak np. usługi przetwarzania w chmurze czy streaming.

2. Coca-Cola – spółka wypłacająca dywidendę

Ponadto w tym okresie spółka co roku zwiększała ich wysokość. W chwili pisania tekstu Coca-Cola oferuje dywidendę w wysokości ponad 2,9%.

Jest to atrakcyjny wynik na tle konkurencji. Co więcej, wartość akcji Coca-Coli w ciągu ostatniego roku i pięciu lat wzrosła odpowiednio o ponad 8 i 30%. Jeśli więc kupisz udziały w tej spółce, masz szansę na powiększenie swojego kapitału na dwa sposoby.

3. Coinbase – akcje wzrostowe

Spółka po raz pierwszy trafiła na giełdę NASDAQ w kwietniu 2021 roku, a jej cena wynosiła ponad 340 dolarów. Inwestorzy wykazywali się jednak pewnym niezdecydowaniem, a kurs COIN od tego czasu poleciał w dół o ponad 50%.

Nie zniechęcaj się jednak spadkami, gdyż Coinbase posiada solidne podstawy, by korzystać z rozwijającej się branży kryptowalut. Nie zapominaj, że nawet w swojej obecnej formie przemysł kryptowalutowy jest wart około biliona dolarów.

4. Walmart – akcje z sektora dóbr podstawowych

Takim przykładem jest Walmart.

Firma dominuje w amerykańskim przemyśle spożywczym, a jej akcje zapewniają inwestorom stały zysk niezależnie od tego, jak radzi sobie szeroki rynek. Cena akcji Walmart zwiększyła się o ponad 50% w ciągu ostatnich pięciu lat.

W okresie 12 miesięcy wzrost był skromniejszy i wynosił niespełna 4%. W związku z tym Walmart planuje w najbliższych latach zwiększenie swojej obecności w Internecie, aby odeprzeć konkurencję w postaci cyfrowego handlu detalicznego.

Poza tym jest to spółka o ustabilizowanej pozycji, która wypłaca dywidendę. W chwili pisania tekstu roczna stopa dywidendy wynosi 1,57%.

5. Alphabet – akcje odporne na cykle gospodarcze

W ciągu ostatnich pięciu lat akcje Alphabetu wzrosły o ponad 90%, co znacznie przewyższa wyniki indeksu NASDAQ Composite. Ponadto Alphabet i Google nie są zależne tylko od reklamy w wyszukiwarkach.

Wręcz przeciwnie – firma angażuje się w szereg innych innowacyjnych działań. Czołowym produktem jest np. system operacyjny Android, który zasila ponad 70% smartfonów na świecie. Firma oferuje też m.in. usługi przetwarzania w chmurze, streamingowe, AI i mapy.

Czy warto inwestować w akcje?

Akcje nie są jedynymi aktywami, w jakie zainwestujesz. W końcu istnieje wiele instrumentów finansowych, które dają możliwość rozbudowy kapitału, w tym m.in. fundusze ETF, surowce, obligacje czy kryptowaluty.

Poniżej przeanalizujemy więc, czy warto inwestować na giełdzie akurat w akcje spółek.

Akcje a konta oszczędnościowe

Co więcej, zgromadzone w ten sposób środki są zabezpieczone przez Bankowy Fundusz Gwarancyjny do kwoty 100 tys. euro.

Problem stanowi jednak to, że maksymalne oprocentowanie na takich kontach wynosi ok. 8%. W ten sposób wysoka inflacja „zje” twoje zyski.

Mało tego – przy 20-procentowym wzroście cen de facto stracisz 12% rocznie, nie mówiąc już o długoterminowym gromadzeniu kapitału.

Dla porównania – rynki akcji historycznie generowały znacznie lepsze zyski niż konta oszczędnościowe. Wystarczy spojrzeć na wyniki indeksu S&P 500. Od jego powstania, czyli roku 1926, generuje średni roczny zwrot w wysokości 12%.

Akcje są zatem bardziej ryzykowne, ale jednocześnie korzystniejsze.

Ponadto realną alternatywę dla kont oszczędnościowych stanowią obligacje skarbowe. Cechuje je stabilność, gdyż ich emitentem jest skarb państwa. Oprocentowanie polskich obligacji jest jednak zbliżone do tych oferowanych przez banki.

Łatwość dywersyfikacji

Jak już wspomnieliśmy wcześniej, portfolio powinno zawierać koszyk akcji z różnych sektorów, takich jak np. technologie, energia, dobra podstawowe, finanse i inne.

Co więcej, umieścisz w nim także różne rodzaje akcji, takie jak akcje blue-chip, wzrostowe, niedoszacowane i dywidendowe.

Wówczas masz pewność, że portfolio zostało odpowiednio zdywersyfikowane, a ryzyko potencjalnej straty zmniejszone.

Doświadczenie nie jest konieczne

Wiele instrumentów finansowych jest nieco skomplikowanych i dlatego lepiej ich unikaj, jeśli nie do końca rozumiesz ich działanie. Opcje, derywaty czy kontrakty terminowe nie stanowią idealnego wyboru na sam początek.

Inwestowanie w akcje jest prostsze. Nawet jeśli nie miałeś okazji inwestować na giełdzie, prawdopodobnie dasz sobie radę. Wszystko sprowadza się do rejestracji rachunku maklerskiego, dokonania wpłaty, wyboru akcji i ich zakupu.

Wysoka płynność

Wiele aktywów, w tym nieruchomości, nie posiada płynności. Oznacza to, że jeśli zechcesz spieniężyć swoją inwestycję, nie wiadomo, jak długo potrwa wypłata pieniędzy.

Akcje zaś są płynną klasą aktywów, co oznacza, że sprzedasz je i wymienisz na gotówkę w dowolnym momencie w godzinach pracy rynku. Możliwość ta przyda się, gdy będziesz nagle potrzebował gotówki.

Ile kosztuje inwestowanie w akcje?

Wcześniej wspomnieliśmy już, że do inwestycji w akcje niezbędne jest prowadzenie rachunku maklerskiego online. Oczywiście firmy-pośrednicy zarabiają pieniądze dzięki klientom.

W związku z tym za swoje usługi pobierają pewne opłaty, np. prowizje. Ich wielkość różni się w zależności od brokera.

Poniżej opisujemy dwie główne opłaty przy obrocie akcjami.

Prowizja

Jeśli zdecydujesz się na spieniężenie akcji, gdy będą one warte np. 2 000 USD, również zapłacisz prowizję w wysokości 0,5%, a więc poniesiesz koszt w wysokości 10 USD.

Jednak niektórzy brokerzy, w tym eToro, umożliwiają inwestowanie w akcje bez prowizji.

Spread

Choć wielu brokerów oferuje 0% prowizji na akcje, spread zapłacisz praktycznie zawsze. Jest to opłata obliczana na podstawie różnicy między ceną sprzedaży (bid) i kupna (ask).

Jest to więc koszt transakcji. Im większa jest ta różnica, tym większy koszt. Gdy spread wynosi 1%, oznacza to, że musisz zarobić 1%, aby osiągnąć próg rentowności. W związku z tym otwarta pozycja na początku przynosi stratę w wysokości równej spreadowi.

Ile pieniędzy potrzeba do inwestowania w akcje?

Niegdyś inwestowanie na giełdzie było utrudnione dla klientów indywidualnych. Wymagało nie tylko wpłaty minimalnego depozytu, który często wynosił tysiące dolarów, ale też zakupu minimalnej liczby akcji.

Dlatego inwestowanie w drogie akcje, takie jak Amazon czy Tesla, nie byłoby możliwe dla kogoś z ograniczonym budżetem.

Dobrą wiadomością jest jednak to, że obecnie na rynku istnieje wielu brokerów, u których otwarcia rachunku inwestycyjnego i zakupu udziałów dokonasz nawet z niewielkim kapitałem.

Coraz częściej biura maklerskie wymagają małego depozytu. Ponadto nie ma już wymogu kupna minimalnej liczby akcji.

Co więcej, brokerzy oferują nawet tzw. akcje ułamkowe. W ten sposób kupisz nawet mały ułamek drogiej akcji, której w innym wypadku byś nie nabył ze względu na cenę. Inwestycja w akcje frakcyjne niczym nie różni się od zwykłego zlecenia kupna.

Jeśli zainwestujesz jedynie w 1/10 akcji Amazona wartą 100 USD, zapłacisz 10 USD. Gdy kurs wzrośnie o 50%, twoja inwestycja będzie warta 15 USD. Ponadto jeśli kupisz akcje frakcyjne, a spółka wypłaca dywidendę, nadal otrzymasz jej część.

Wskazówki dla początkujących

Jeśli dopiero uczysz się gry na giełdzie, przedstawiamy kilka przydatnych wskazówek dla początkujących traderów.

Sprawdź fundusze indeksowe

Z jednej strony proces inwestowania na rynkach akcji jest bardzo prosty. Gdy założysz rachunek maklerski, zakup aktywa zajmie ci prawdopodobnie zaledwie kilka minut.

Kluczowy jest jednak wybór odpowiednich akcji, zwłaszcza jeśli weźmiemy pod uwagę liczbę dostępnych na tym rynku opcji. Jeśli zatem nie masz doświadczenia w analizowaniu rynków, rozważ inwestycję w fundusz indeksowy.

W skrócie – takie fundusze odzwierciedlają wyniki indeksu, na którym się opierają. Zawierają więc setki, jeśli nie tysiące pojedynczych akcji. Za ich pośrednictwem zainwestujesz we wszystkie spółki, które wchodzą w skład danego indeksu.

Fundusz reaguje na zmiany w indeksie i wprowadza je w swoim portfolio. W ten sposób możesz pasywnie inwestować na giełdzie. Najpopularniejszym indeksem na polskim parkiecie jest WIG20.

Składa się z 20 akcji największych notowanych na GPW spółek, takich jak PEKAO, PKN Orlen, KGHM czy CD Projekt.

W USA zaś największą popularnością cieszy się S&P 500. Zawiera on 500 akcji spółek o dużej kapitalizacji, które notowane są na giełdzie w Stanach Zjednoczonych. Obejmuje więc wszystkie największe firmy – od Tesli, Amazona i IBM po McDonald’s, Nike i Apple.

Kupuj w dołku

Spadki i wzrosty na rynku zapewnią początkującym traderom nie lada emocje. Wielu niedoświadczonych inwestorów prawdopodobnie będzie w panice sprzedawać akcje, gdy na rynkach zapanuje bessa.

Jednak kiedy ceny spadają, doświadczeni gracze wykorzystują tę okazję i kupują akcje ze zniżką. Strategia ta znana jest jako „kupowanie w dołku”, czyli inwestycja w akcje o wysokiej jakości przy niskim kursie.

Np. w marcu 2020 roku akcje wysokiej jakości – spółki Coca-Cola – potaniały z 60,13 USD za akcję do 38,30 USD w zaledwie miesiąc. Stało się tak z powodu spadków na szerszym rynku, które spowodowała pandemia COVID-19.

W chwili pisania tego tekstu, w listopadzie 2022 roku, akcje Coca-Cola kosztują 60,52 USD. Oznacza to, że gdybyś zainwestował w akcje Coca-Coli po cenie 38,30 USD w marcu 2020 roku, teraz cieszyłbyś się z zysków rzędu 58%.

Gdy na rynkach dominują niedźwiedzie, kupisz więcej akcji za mniej pieniędzy. Oznacza to, że jeśli wybierzesz akcje dywidendowe, zyskasz dodatkowe środki z dywidendy.

Skorzystaj z copy tradingu

Umożliwia ono kopiowanie transakcji doświadczonych inwestorów, którzy posiadają długą historię zyskownych inwestycji.

Przyjmijmy, że decydujesz się na ulokowanie 2 000 USD na giełdzie, śledząc doświadczonego inwestora giełdowego. Gdy przeznaczy on 10% swojego kapitału na akcje Apple i 20% na Southwest Airlines, transakcja ta jest automatycznie kopiowana.

Jednak w twoim portfolio będzie ona proporcjonalna do zainwestowanej kwoty. W związku z tym kupujesz akcje Apple i Southwest o wartości kolejno 200 i 400 USD. Ponadto wszystko przebiega automatycznie, dzięki czemu nie tracisz czasu.

Skup się na popularnych sektorach

Jeśli jednak preferujesz aktywność na rynkach akcji, wtedy rozważ inwestycję w akcje spółek z popularnych sektorów. Do najgorętszych zalicza się obecnie energetyczny.

Dzieje się tak, gdyż ropa naftowa osiąga rekordowe ceny, więc naturalnie akcje firm działających w tym sektorze osiągają dobre wyniki. Podczas pandemii najbardziej wzrosły zaś akcje spółek, które skorzystały na modelu home office.

Obejmowało to firmy z sektora technologii, np. Amazon i Facebook, a także te oferujące rozwiązania do pracy z domu, takie jak Zoom.

Bardzo ważna jest również dokładna obserwacja danych akcji i opuszczenie pozycji w odpowiednim momencie. W końcu wiele wyżej wymienionych spółek, których wartość znacznie wzrosła w okresie lockdownu, obecnie znajduje się w trendzie spadkowym.

Skorzystaj ze strategii uśredniania kosztów

Dyscyplina podczas nauki inwestowania w akcje jest kluczowa — i to nie tylko pod względem unikania panicznej sprzedaży akcji, gdy rynki nurkują, ale także trzymania się wyznaczonego planu.

Do popularnych strategii zalicza się uśrednianie kosztów. Załóżmy, że przy obecnej pensji i kosztach życia posiadasz 300 USD nadwyżki dochodów, które przeznaczysz na inwestycję. Kupując akcje za 300 USD co miesiąc, w miarę upływu czasu będziesz stale powiększał swoje portfolio.

Poza tym nie martwisz się o krótkoterminowe skoki i spadki cen, ponieważ twoja inwestycja nie zależy od cykli koniunkturalnych. Gdy ceny akcji są wyższe, kupujesz mniej, a gdy spadają, kupujesz więcej.

Zwracaj uwagę na to, ile wyniosła średnia cena za akcję w porównaniu do tej, jaką zapłaciłeś. Zwykle jest ona bowiem znacznie wyższa. Jak to bywa w przypadku inwestowania na giełdzie, strategia ta nie zawsze przyniesie zysk.

W pewnym stopniu pozwala na wyeliminowanie aspektu emocjonalnego, ale nie chroni inwestora przed spadkami cen. Zawsze zachowaj ostrożność i pamiętaj, że inwestowanie na giełdzie wiąże się z ryzykiem i potencjalnymi stratami.

Wnioski

Inwestowanie na giełdzie bywa przytłaczające, zwłaszcza dla początkujących inwestorów. Nie chodzi tu tylko o ogromną liczbę akcji dostępnych na rynku, ale też obawy przed ulokowaniem swojego kapitału w nieznanym dla nich miejscu.

Obecnie jednak otwarcie konta maklerskiego i kupno akcji jest niezwykle proste i bezpieczne. Działalność najlepszych brokerów podlega nadzorowi zaufanych organów regulacyjnych. Domy maklerskie zachowują też najwyższe standardy bezpieczeństwa.

Warto wspomnieć, że pieniądze realnie tracą na wartości przez inflację. Inwestowanie na giełdzie papierów wartościowych stanowi więc dobry pomysł na ochronę przed rosnącymi cenami, a nawet na powiększenie swojego kapitału.

Zatem zamiast zostawiać pieniądze na tradycyjnym koncie oszczędnościowym, które przynosi mniej niż 8% zysku każdego roku, rozważ inwestycję w akcje lub inne aktywa.

eToro - Renomowany Broker Online

- Ponad 2000 Aktywów w Ofercie

- Social i Copy Trading

- Zerowe Prowizje Handlowe i Niskie Spready

- Handel Kontraktami CFD