イールドファーミングは、手元に余っている仮想通貨(暗号資産)を活用して利益を稼ぐ手段の一つです。デジタル資産を流動性プール(分散型取引所に預けられた仮想通貨トークンの集合)に融資するだけで、継続してAPY(年利)が得られるのが特徴です。

この記事では、2024年にイールドファーミングするのに最適な仮想通貨と取引所をまとめました。金利、セキュリティ、 ロックアップ、対応トークンなどの観点から詳しく解説していますので、イールドファーミングが気になる人はぜひ参考にしてみてください。

2024年版|イールドファーミング向け仮想通貨と取引所ランキング

イールドファーミングで稼ぐのにおすすめの仮想通貨と取引所をまとめました。各銘柄の詳細は、次の項目で解説しています。

- Sponge V2 – イールドファーミングで380倍の資産増加が狙える通貨

- Meme Kombat – Play to Earnゲームが特徴のイールドファーミング向けトークン

- Bitcoin Minetrix – BTCのアルトコインでイールドファーミング

- Wall Street Memes – 2023年最大のイールドファーミングコイン

- yPredict – イールドファーミングの分析ツールならこれ

- Launchpad XYZ – 人気イールドファーミング仮想通貨をいち早く見つけられるツール

- eTukTuk – 環境問題に取り組むグリーンなイールドファーミング通貨

クリプトアセットはボラティリティの高い非規制の投資商品です。

イールドファーミング向け仮想通貨と取引所|詳細レビュー

2024年におすすめのイールドファーミングを、「安全性」「リターンの大きさ」「ステーキング条件」などの観点から評価しました。各トークンの用途や将来性、おすすめ仮想通貨の上場先取引所も合わせてご覧ください。Sponge V2 (SPONGEV2) – イールドファーミングで380倍の資産増加が狙える通貨

Sponge V2(SPONGEV2)は、イールドファーミング向けのミームコインとして登場した人気通貨です。2023年5月に発売されたスポンジボブトークンの後継プロジェクトであり、先代と同様に大幅な価格上昇が期待されています。

スポンジボブトークンの時価は0.000949ドルで、これは開始価格(0.000025ドル)から380倍もの価格成長を遂げたことを意味します。ミームの話題性と効果的なマーケティング戦略により、発売直後から一貫して注目を集め続けてきました。

こうしたことから、SPONGEV2にも大きな注目が集まっています。先代と異なりPlay to Earnゲームの開発計画があるのもポイントで、イールドファーミングだけでなくトークンを用いたゲームプレイができるのが魅力です。

SPONGEVは、ETH、USDT、クレジットカードで購入可能なほか、V1トークンをブリッジすることでも取得できます。買い方がわからないという人は、Sponge V2の買い方の記事もご覧ください。イールドファーミング関係の情報は、以下のリンクから確認できます。

クリプトアセットはボラティリティの高い非規制の投資商品です。

Meme Kombat (MK) – Play to Earnゲームが特徴のイールドファーミング向けトークン

Meme Kombat(MK)は、イールドファーミングに加えて対戦ゲームも遊べる仮想通貨です。試合結果にベットできるため、ベッティング好きな人は特に注目の銘柄だと言えるでしょう。

現在プレセールが開催中で、目標額の650万ドル達成まであと僅かとなっています。投資と仮想通貨のゲームが同時に楽しめるのは画期的で、同様の通貨は過去に軒並み成功を収めてきました。

通常のイールドファーミングと異なり、ステーキング期間中から利回りが発生します。このため、早めに購入することで利益を倍増させることが可能です。MKの利回りは112%に設定されており、これは通常のレート(10%前後)と比較すると異例の大きさだと言えます。

今最も注目を集めているAI技術を活用するなど、先進的な取り組みも光ります。ベッティング、ステーキング、イールドファーミングと、様々な方法で投資できるのは他のプロジェクトにない特徴です。

Meme Kombatの買い方を解説した記事もありますので、そちらも合わせてご覧ください。また、公式サイトからはプロジェクトの詳細を確認できます。

クリプトアセットはボラティリティの高い非規制の投資商品です。

Bitcoin Minetrix (BTCMTX) – BTCのアルトコインでイールドファーミング

Bitcoin Minetrix(BTCMTX)は、ビットコインでクラウドマイニングができるイールドファーミング系通貨です。マイニングは初心者にとって敷居が高いとされてきましたが、BTCMTXはこれまでになく手軽にマイニングができる仕組みを導入しています。

ネイティブトークンで間接的にマイニングできるため、詐欺などのリスクが発生しにくいのが売りです。アルトコインの筆頭として挙げられているほか、イールドファーミングを通じて継続的に受動収入を得る手段としても優れています。

現在の価格は1BTCMTX=0.0127ドルで、残り数日で価格上昇を迎える予定です。30万ドル相当のエアドロップがもらえるキャンペーンも開催中ですので、きになる人は公式サイトにアクセスしてみてください。

また、Bitcoin Minetrixの購入方法を説明した記事もあります。イールドファーミング銘柄の買い方が知りたいという人は参考にしてみてください。

クリプトアセットはボラティリティの高い非規制の投資商品です。

Wall Street Memes (WSM) – 2023年最大のイールドファーミングコイン

「SNS対ウォール・ストリート」という対立構造をモチーフとすることで、ネットコミュニティから熱烈な支持を取り付けています。用途を持たないイールドファーミング専用通貨であるのにも関わらず、プレセールは1,500万ドル超という記録的な調達額を記録しました。

100万ドル以上の大口投資も確認されており、人気の高さが窺えます。現在も勢いは衰えを見せておらず、公式ホームページは『タイムズ』誌さながらのニュースサイトへと変貌を遂げました。

WSMの販売状況は公式サイトから確認できます。また、Wall Street Memesの買い方、特徴、将来性を解説した記事も閲覧可能です。

メリット

- ミーム関連銘柄は話題性が高い

- イーロン・マスク氏からも注目されている

デメリット

- ボラティリティが高い

クリプトアセットはボラティリティの高い非規制の投資商品です。

yPredict (YPRED) – イールドファーミングの分析ツールならこれ

ライバルにはDexToolsなどが挙げられ、ローンチ後は熾烈な市場競争が繰り広げられるものと見られます。yPredictはマーケットプレイスを搭載しており、イーサリアムと互換性がある点で他の競合ツールと差別化を図っているようです。

ネイティブトークンのYPREDにも注目が集まっており、先日終了したプレセールは650万ドル超の売り上げを記録しました。現在は仮想通貨取引所への上場準備が進められている模様で、上場後は急激な価格上昇も見込まれます。

気になる人は、yPredictの買い方の記事を参照してみてください。また、公式サイトでは現在の購入価格を確認できます。

メリット

- YPREDトークンを取引に直接利用できる

- AIによる高度な分析機能

- ステーキング報酬用のプールが大きい

デメリット

- 依然として完全な価格予想は難しい模様

クリプトアセットはボラティリティの高い非規制の投資商品です。

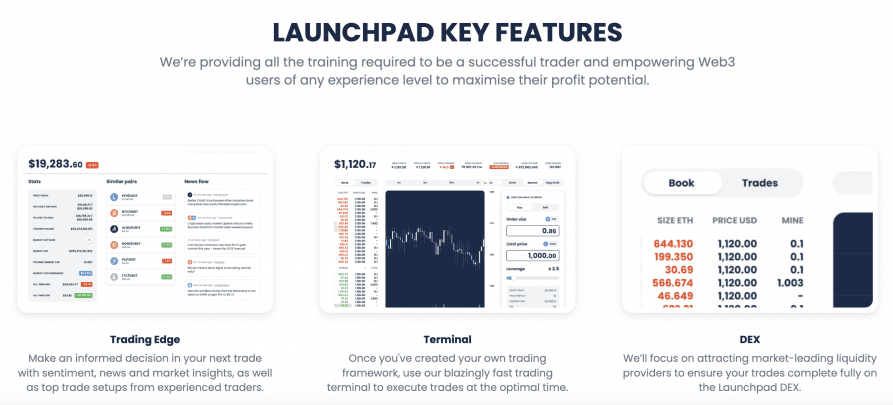

Launchpad XYZ(LPX) – 人気イールドファーミング仮想通貨をいち早く見つけられるツール

Launchpad XYZは仮想通貨のトレードターミナルだけでなく、NFT専用のDEX、さらには高利回りのファーミングが実現できるステーキングシステムで海外の投資家から期待を集めています。

これまで仮想通貨やNFTのトレードをするためにバラバラのプラットフォームを使う手間がありました。この面倒な作業もLaunchpad XYZなら全て一元化してWeb3時代の仮想通貨投資が圧倒的に簡単になります。

Launchpad XYZは、市場のあらゆる銘柄をAIの力でキュレートし、“Launchpad Qutotient”(LQ)という機能で各プロジェクトの潜在的価値を指数化します。それぞれのプロジェクトの優位性がデータとしてユーザーに提供され、投資の意思決定を最適化してくれます。さらにマシンラーニング(機械学習)によって高勝率のチャートポイントでトレードシグナルをユーザーに発信し、トレードで稼げるようにしてくれるのです。

Launchpad XYZの購入方法はこちらで徹底解説しています。

Launchpad XYZのメリット・デメリットは、以下の通りです。

メリット

- イールドファーミングによる収益も、独自のAI技術を用いて、直感的に管理可能

- 膨大な量の情報をこのツールを用いて、あっという間に片付けることが可能

デメリット

- AIを駆使して非常に多くのことが自動化されてはいるものの、一般的なIT知識については知っておかないと使いこなすのが難しい

調達上限額

$12,500,000

総供給量

10億トークン

プレセール供給量

2億5000万トークン

チェーン

イーサリアム

トークンタイプ

ERC-20

最小投資額

100トークン

購入方法

USDT, ETH, BNB, クレジットカード

クリプトアセットはボラティリティの高い非規制の投資商品です。

eTukTuk (TUK) – 環境問題に取り組むグリーンなイールドファーミング通貨

eTukTuk(TUK)は、EV(電気自動車)を運転すると報酬が得られるイールドファーミング通貨です。エコ系のトークンとしては珍しく、AIによる高度な交通分析機能を搭載しているのが売りとされています。

現在は発展途上国を中心に専用の充電ステーションの設立に取り組んでおり、将来的には世界的に充電ネットワークを広げる予定です。大規模なプロジェクトにふさわしく、現在は登録するだけでTUKトークンがもらえるお得なキャンペーンも開催中です。

発表直後のイールドファーミングトークンにつき、購入価格が最安値に設定されているのも注目です。単価の安い草コインは、低リスクで投資したいという人に最適の銘柄だと言えるでしょう。

環境問題に関心がある人は特に注目のプロジェクトです。発売後間もないのにも関わらず60万ドルを調達しており、注目の高さが窺えます。現在の価格は0.02575ドルですが、1週間後には価格上昇が予定されています。

メリット

- エコ系通貨は成長可能性が高い

- 登録するだけで無料トークン獲得

- AI活用により他プロジェクトと差別化

デメリット

- 充電ステーション設立はコスト大

クリプトアセットはボラティリティの高い非規制の投資商品です。

仮想通貨のイールドファーミングとは?

仮想通貨によるイールドファーミングとは、保有する仮想通貨をステーキング、またはレンディングすることによって配当型のパッシブリターン(不労所得)を生み出す手法です。分散型金融いわゆる「DeFi」は、流動性マイニングなどの新機能を提供していることもあり、近年人気を集めています。

流動性ファーミングとは、簡単に言えば、手元のデジタル資産を流動性プール(分散型取引所に預けられた仮想通貨トークンの集合)へ融資することで、APY(年利)が得られる、というものです。

なお、英語ではイールドファーミングは、YieldfarmingやYield Farmingと表記されます。たまにYeild Farmingと誤植が見受けられますが、正しいスペルはYield Farmingです。

イールドファーミングで仮想通貨を稼ぐやり方はどういうもの?

イールドファーミングという手法を通じて仮想通貨を稼ぐ上で、最も基本的なやり方は、「手持ちのデジタル資産を運用して利息を得る」というものです。

イールドファーミングは、預けた仮想通貨に対して利回り(APY)を受け取ることができます(銀行の普通預金口座にお金を預けると利息が付くようなイメージです。

スタートアップ状態の新興プラットフォームはより多くの資金をより多くの種類の仮想通貨で集めることによって流動性を高められるため、融資してくれた投資家への見返りとしてAPYを報酬として支払うよう仕組みとなっている、とイメージすると理解しやすいでしょう。

しかしながら、仮想通貨においてイールドファーミングを通じて利益を稼ぐやり方は、従来型の普通預金口座よりもはるかに複雑であるだけでなくリスクもかなり高くなっています。この点についてはくれぐれも認識しておきましょう。より詳しくは、 ベストな仮想通貨貯蓄用アカウントに関する私たちのガイドをお読みください。

以下では、このニッチなセクターがどのように動いているのかについてしっかりと理解して頂くために、 イールドファーミングを通じて仮想通貨から利益をあげるやり方について、基礎的な事項について説明していきます。

仮想通貨によるイールドファーミングについての解説 – 基礎編

仮想通貨・イールドファーミングの旅の始めに、任意のプラットフォームにデポジットとして預かり金を入金します。次に、デジタルトークンはスマートコントラクト(プロックチェーン上の契約で、あらかじめ決められたルールに従い、人間の手を介さず自動的に契約内容が実行される仕組みのこと)により、流動性プール・プロバイダに預けられます。

このスマートコントラクトは分散型のオペレーションとなっている(つまり特定の管理者がいない)ため、仲介者がいなくても自動的に利息を得ることができます。

つまり、仮想通貨を預けている流動性プールでは、(クラウドファンディングのような形で)資金を借りられるようになっています。(貸す側にとっては)それは登記目的かもしれませんし、多くの場合は資産を流動化する手段としても用いられています。

結局のところ、新しく発売されたデジタルトークンは、それぞれのプロジェクトの買い手と売り手がより円滑な市場環境にアクセスできるようにするために、 より高い流動性を必要とするようになることが多いのです。

APYs

仮想通貨のイールドファーミング向けプラットフォームからどれだけの利益を得ることができるのかに関しては、さまざまな要素によって左右されます。最も大きく影響するのが、あなたが投資対象とするデジタルトークンの種類です。

- 例えば、新たにスマートコントラクトの提供が始められたばかりのまだ時価総額が小さい仮想通貨を投資対象とする場合、非常に魅力的なAPYを獲得できる可能性があります。

- 実際、このようなトークンが100%以上の利回りを提供してくれることは珍しくありません。

- 一方で、すでに地位を築いた大資本のプロジェクトを投資対象とする仮想通貨のイールドファーミングプールに資金を預ける場合、APYは低めの水準になることが予想されます。

これは古典的なリスクとリターンの関係性の法則に乗っ取っています。(リターンとしての)APYが高ければ高いほど、(リスクとしての)価格変動が大きくなることが予想されるからです。これについては後でより詳しく解説します。

イールドファーミングの取引ペアについて

仮想通貨によるイールドファーミング向けのサイトについて知っておくべきもう一つの重要なポイントは、それぞれの流動性プールが取引ペア(取引で売買する通貨の組み合わせ)として提供されていることです。

- 簡単な例として、例えば、スマートコントラクトを介してBTC/ETHプールにデポジットを預けるケースを想定します。

- これにより、ビットコインとEthereumの両方において流動性を提供することとなり、結果として、この取引ペアで十分な水準の資本が利用できるようになります。

- この例において、流動性はBTC/ETHの取引市場を提供する取引所へ提供されているようです。

以上のことを念頭に置きながら、イールドファーミングの仮想通貨サービスに関わっていく場合、それぞれのペアのデジタルトークンのボラティリティ水準を意識することが必要です。

リワードコイン

従来型の普通預金口座に資金を預けると、それぞれの通貨で利息が支払われます。例えば、ウェルズ・ファーゴの普通預金口座にAPY1%で1000ドルを預けると、年間10ドル分の利息が発生します。

一方で、仮想通貨によるイールドファーミングのサイトの場合、考慮すべき明確な違いが存在します。

- 一つ目は、利息の支払いが不換紙幣(ドルや円などの法定通貨)によってではなくデジタル資産によって分配される点です。

- 二つ目は、あなたの元へ支払われるデジタル資産の利息が変動する可能性があるという点です。

- あなたが仮想通貨・イールドファーミングに取り組むプラットフォームの種類によっても大きく異なってきます。

- 例えばバイナンス・スマートチェーン上のデジタル資産に特化したサイトであれば、報酬の支払いはBNBとなるでしょう。

- 一方で、イールドファーミングサイトは独自のネイティブトークンで報酬を支払う可能性もあります。

上記のポイントは、自分自身の求めるものにとって最適な仮想通貨・イールドファーミングプラットフォームを探し求める際に考慮すべき点です。

ロックアップ期間

この記事では、すでにロックアップ期間については何度か研究してきました。一言で言えば、売却などを通じてトークンを手放す前に、定期預金のような形でしばらく引き出せない期間を指します。

- 例えばCrypto.comでは、少なくとも3か月間トークンをロックアップすることで年間最大14%の手数料をステーブルコインで受け取ることができます(CRO staking要件も適用されます)。

- つまり従来の債券や定期預金と同じような性質でロックアップ期間が終了するまでは最初の投資元本元に戻って来る事はありません。

- とはいえ、例えばQuintのように、フレキシブルなアカウントを提供しているプラットフォームもあります。

- つまり、このようなフレキシブルなプラットフォームでは、トークンを最低何日、あるいは最低何週間ロックアップしなければならないという制約はありません。 いつでも好きなタイミングでプラットフォームから自分が付けたトークンを引き出すことができます。

- ご自身が選ぶ仮想通貨・イールドファーミングのプラットフォームが定めるロックアップの条件については、サインアップする前に考慮すべき重要なポイントです。

たとえデジタル資産にアクセスする必要があるタイミングであっても、あなたのトークンがスマートコントラクトの契約に基づいてロックアップされてしまっている場合、最低限の償還期間が過ぎるまで引き出しを行うことはできなくなります。

分配の頻度

ベストな仮想通貨のイールドファーミングプラットフォームを探し求める際に意識すべきもう一つのポイントは、利息を分配する頻度についてです。

例えば、Quintのようなプラットフォームはいつでもユーザーが望むタイミングで支払いを行います。このルールのおかげで、分配された資金をファンドに再投資することを可能にし、複利の成長の恩恵を受けることが可能になります。

一方で、いくつかの仮想通貨・イールドファーミングのサイトにおいては、ロックアップ期間が終了した際に利息を分配するようになっています。つまり、ロックアップ期間が終了するまでは、報酬や初期投資の元本を含むあらゆる資金にアクセスできなくなることを意味します。

仮想通貨のイールドファーミングは儲かるのか?

仮想通貨のイールドファーミングサイトを利用しようとするメインの目的がお金を稼ぐことであることは言うまでもないでしょう。ところで仮想通貨によるイールドファーミングはどのような形で私たちに利益をもたらしてくれるのでしょうか?

この質問については、非常に多くの変数は関わってくるため、単純明快に答えることはできません。例えば、最初に考慮すべき点として、流動性プールにトークンを融資する際に支払う特定のAPYがあります。

最も単純なケースとして、2,000ドル相当の仮想通貨を10%のAPYという条件で融資した場合、12ヶ月後の時点では,あなたが持っているデジタル資産上のポートフォリオには200ドル以上の価値が存在することになります。

しかしながら、 仮想通貨によるイールドファーミングの世界では、あなたに支払われる報酬は不換紙幣ではなくデジタルトークンなので、上記したような単純な考え方をすることはできません。

投資した学園の利息として受け取るデジタルトークンのバリューは、マーケットの影響を受けながら変動することを考慮しなければなりません。

分かりやすくするために単純化した例を見てみましょう。

- 年利6%のEthereumプールに投資するケースを想定します。

- 合計で1ETHを投資し、入金時には1ETHに3,000ドルの価値があったとします。

- 12ヶ月後、1ETHの投資により0.06ETHの利息が発生し、合計残高が1.06ETHになったとします。

- 12ヶ月後前(投資開始時点)の価格が3,000ドルだったとすれば、(ETHの価値が変わらなかったと仮定した場合)1.06ETHの残高は3,180ドル相当の価値となります。

- しかしながら、現時点でのEthereumの価値が1トークンあたり4,000ドルで取引されているとすれば、1.06ETHの残高は4,240ドル分の価値となります。

上記した例のように、仮想通貨によるイールドファーミングを行う上で重要なポイントのひとつは、高水準なAPYを得ることだけではなく、オープンマーケットにおいてトークンの価値がどれだけ上昇するかを見定めることです。

トークン価格の上昇が起これば、利息とキャピタルゲインの両方を通じて儲けを得られます。

一方で、仮想通貨のイールドファーミングを行なっている間にトークンの価値が下がってしまった場合、資金を引き出す際には損失が発生してしまっている場合があります。(後の章でより詳しく解説します。)

なお、AIによる仮想通貨のプロジェクトも増えており、イールドファーミングにも活用されることが期待されています。

どのような仮想通貨のイールドファーミングができるか?

すでに触れたように、仮想通貨のイールドファーミングで利息を得るために使用できるデジタル資産の数には、事実上制限が存在しません。

これには、イールドファーミングのメインコンセプトが「特定の取引ペアに十分なレベルの流動性を与える」 ことであるから、という背景があります。

そして、全ての仮想通貨の取引が「十分な流動性を確保できている状態であってはじめて、最適なマーケット環境を提供できること」であることを踏まえると、トークンを選択する際には数多くの選択肢が存在することになります。

トークンを預け入れる流動性プールの選択は、その先どれだけの利益を得られるかという結果に大きく影響します。

例えば次のような例を見てみましょう。

- 例として、ETH/BTCやBNB/ETHのような主要通貨のペアへ流動性を提供する場合、受け取れるAPYはやや低めとなるでしょう。

- 一方で、AAVE/ETHのように、やや流動性が低めのプールに資金を追加する場合には、より高いレートの金利を受け取れることになります。

- さらに、流動性プールが時価総額の小さい新たにローンチされたばかりのデジタルトークンに関わっているものの場合、3桁のAPYを得られる可能性もでてきます。

繰り返しになりますが、どの仮想通貨に投資するかという選択は、あなた自身が許容できるリスクの程度次第です。仮想通貨・イールドファーミングに投資するリスクを長期的なスパンで軽減する方法は、様々なペアに分散投資することです 。

仮想通貨のイールドファーミングで稼いだ利益に課せられる税金は?

ご存じの通り、仮想通貨関連で生じた利益について、 多くの国では株式等のキャピタルゲインと同じような形で課税されます(日本においても、給与所得や不動産所得などの所得と合算して課税される「総合課税」に含まれています)。つまり、1,000ドル相当のEthereumを購入し、その後1,500ドル相当で売却した場合、利益のうちの500ドルが課税対象となる可能性があります。

一方で、仮想通貨のイールドファーミングのように、金利を得る形で得られた利益についても税金を課せられる場合があります。居住国の税制によっては、口座預金の利息や配当金支払によって生じた利益と同じ方法で課税されます(日本においてもこの方式で課税されます。)

仮想通貨に関わる税金、特にイールドファーミングで稼いだ利益に課せられる税金は非常に複雑でデリケートです。したがって、デジタル通貨関連の税制に関する知識を持ったアドバイザーへ相談するのがよいでしょう。

仮想通貨・イールドファーミングとステーキングの比較

仮想通貨のイールドファーミングとステーキングはしばしば同じものを指しているかのように混同されます。どちらも、あなたの手元に余っている仮想通貨トークンに利息をもたらしてくれるという点では一緒ですが、いくつかの点で違いがあります。

一番の違いはトークンを預ける場所です。

- イールドファーミングの場合、あなたの仮想通貨はスマートコントラクト上に預けられます。そしてスマートコントラクト上では、あなたの資金を流動性プールへ割り当てる処理が行われます。

- ステーキングの場合、デジタルトークンは通常、それぞれのブロックチェーンのネットワーク上に預けられます。

仮想通貨・イールドファーミングとステーキングの両者にはそれぞれメリットとデメリットがあるので、どちらがご自身の目標やリスク許容度にマッチしているか、考えてみる必要があります。

例えば仮想通貨のステーキングは、(セキュリティの観点からみれば)サードパーティーにあたるスマートコントラクトではなくブロックチェーン・ネットワーク上にトークンがロックされるので、イールドファーミングよりも安全である可能性があります。

裏返せば、仮想通貨のステーク時に受け取れる利回りは、イールドファーミングと比較すると低めです。さらに仮想通貨をステークする際、プルーフ・オブ・ステーク(仮想通貨取引にかかる電力などを節約する効果のある仕組み)コンセンサスを利用するブロックチェーン・ネットワーク上でしかステークできない、という欠点もあります。

一方でイールドファーミングは一般的にどの仮想通貨でもアクセスできる、という利点があります。

仮想通貨・イールドファーミングは安全か?

仮想通貨・イールドファーミングの旅を始める前に、リスクについても目を向けてみましょう。

多くの流動性プールは2桁、あるいは3桁のAPYを踏み出しているということは、裏返せば(そのリターンの大きさに比例する形で)損失を生じさせるリスクも高くなると考えられます。

私たちがここまで紹介してきた、最高の仮想通貨・イールドファーミングプラットフォームをレビューする際に認識した主なリスクとしては以下が挙げられます。

トークン価格のボラティリティ

仮想通貨のイールドファーミングを手掛ける際にまず考慮すべきリスクは、トークンの市場価値に関わることです。

例えば、以下のケースを想定してみましょう。

- 新たに発売されたトークン の流動性プールに1,000ドルを投資し、その年間利回りが50%になるとします。

- すると、1年目の終わりには、最初に持っていたトークンの50%増しになります。

- 理論上は元々1,000ドルだった資金が1,500ドルに増えることになります。

- しかしながらトークンの価値が80%下落してしまった場合、最初に投資した分よりもかなり価値が下がってしまうことになります。

- つまり元々1,500ドルだったトークンの市場価値がたったの300ドルになってしまったということです。

以上のようなこともあり得るため、流動性プールに対する資金の投入は、 すでに評判が確立されたラージキャップ (大手の銘柄・優良銘柄)に限定するのが最善と言えるでしょう。

もちろん、ラージキャップの場合においても、トークンを預けている間に価値が下がってしまう可能性はないわけでありませんが、流動性が低いプロジェクトと比較すればそのリスクは低く抑えられます。

プラットフォームが抱えるリスク

今回の記事で紹介している最高の仮想通貨・イールドファーミング向けツールの多くは、 サードパーティーのプラットフォームによって提供されています。 プラットフォームが中央集権的か分散型かにかかわらず、資金は100%確実に保存されるわけではないことを認識しておく必要があります 。

- 例えば集中型のイールドファーミング・サイトに資金を投入する場合、それぞれのプロバイダへ資金を預けることになります。

- つまり、あなたは資金を預けたプロバイダがハッカーの遠隔操作による脅威から資金を守り、安全に管理してくれることを信任する必要があるのです。

- また、中央集権的なプラットフォームがあなたに利息を払ってくれること、そして資金を引き出せないあなたの引き出し要求を満たしてくれることも信任する必要があります。

分散型プラットフォームの場合には、 契約内容はスマートコントラクトによって受け入れられます。スマートコントラクトは、その一貫性のある働きと透明性で知られてはいますが、必ずしも100%確実であるというわけではありません。

仮に、悪意のあるハッカーなどが(スマートコントラクトのプログラム上の)コード上に脆弱性を発見した場合、そこにつけこんでハッキングを行う可能性が否定できません。このような事があれば、顧客の資金が危険にさらされることも起こりえます。

ラグプル(詐欺を目的として立ち上げられたプロジェクト)

仮想通貨の世界において、ラグプルとは「当初から資金を盗むことを目的として計画されたデジタルトークン・プロジェクト」を指します。

このような事態は、プロジェクトの背後にいる開発者が資金調達キャンペーンによって集められたデジタル資産を持ち逃げすることによって発生する可能性があります。

高利回りのイールドファーミング・プロジェクトの皮を被ったラグプルに投資してしまうと、投資の元本を全て失う可能性が高くなります。

流動性リスク

仮想通貨のイールドファーミング・プールに資金を投入する前に考える必要があるリスクとして最後にご紹介するものが「流動性」に関するものです。

つまり、それぞれのプールに最低ロックアップ期間が定められている場合、償還期間が終了するまでの間は、投資した資金が動かせなくなってしまうということです。

つまり、すぐに現金が必要な場合であっても、資金が流動性プールにロックアップされていて引き出せない、ということが起こり得るため、場合によっては非常に重大な問題となるでしょう。

まとめ

仮想通貨・イールドファーミング初心者に向けたこの記事では、このニッチなセクターに存在するさまざまなベネフィットと潜在的な欠点についてご説明してきました。

重要なポイントは、この記事でご紹介してきたようなトップクラスのイールドファーミング・プラットフォームを活用することで、あなたの手元にある余剰のデジタル資産を運用し、安全かつフレキシブルな方法で利息を得られるということです。

OKXは、総合的観点から見て、このマーケットにおいて最高のプロバイダーであると言って過言ではないでしょう。OKXでは、「ステーキング」、「P2Pレンディング」、および「DeFi製品のもたらす収益オプション」などを通して、配当のような形で得られるパッシブな収入の機会を与えてくれます。2000万人以上の投資家に利用されているこの取引所では、2022年に仮想通貨のプレセールで1900万ドル以上の資金を集めた人気のある新興の仮想通貨であるTamadoge(TAMA)も購入することができます。

クリプトアセットはボラティリティの高い非規制の投資商品です。