この仮想通貨ETF比較ガイドでは、「仮想通貨のETFとは?」をわかりやすく説明し、「仮想通貨ETF関連厳選集」をご紹介します。

楽天証券の仮想通貨ETFでは見れない代物ばかりですので、お見逃しなく!

人気な仮想通貨ETFをETF追加予備軍と合わせて一気に紹介

以下のリストは、いま最も投資に適した最高の仮想通貨ETF10種をリストアップしたものです。

- Bitcoin ETF – ビットコインのETF承認で最も注目される銘柄

- Wall Street Memes – 100万人以上を抱えるコミュニティブランドによる仮想通貨ETFに加えて欲しい銘柄

- Ecoterra – リサイクルで稼げる仮想通貨ETF候補

- DeeLance (DLANCE)|仮想通貨ETF候補

- Love Hate Inu – 匿名投票で報酬が得られる1番のVote to Earnである仮想通貨ETF候補

- ProShares Bitcoin Strategy ETF (BITO)・・・最大の仮想通貨ETF

- Bitwise Crypto Industry Innovators ETF (BITQ) ・・・仮想通貨を中心とした銘柄への投資が可能に

- ARK Next Generation Internet ETF (ARKW) ・・・ビットコインその他の新興資産への分散投資が可能に

- Fidelity Advantage Bitcoin ETF (FBTC)・・・ビットコインへ直接投資するオルタナティブ投資信託

- Grayscale Bitcoin Trust (BTC)・・・大口投資家のために創設されたビットコインETF

- ProShares Short Bitcoin Strategy ETF (BITI) ・・・仮想通貨の空売りを目的としたビットコインETF

- 21Shares Ethereum ETP (AETH)・・・Ethereum投資に最適の仮想通貨ETF

- Siren Nasdaq NexGen Economy ETF (BLCN)・・・ナスダック・ブロックチェーンエコノミー・インデックスに連動する長期投資型ファンド

- Cryptos by Market Cap Smart Portfolio・・・市場価値に応じ、20種の仮想通貨へ投資

上にリストアップした仮想通貨ETFファンドのそれぞれについては、以下でご説明していきます。

クリプトアセットはボラティリティの高い非規制の投資商品です。

仮想通貨ETFをETF追加候補銘柄と併せて個別解説

仮想通貨ETFは、昔からあった証券口座を通じてビットコインをはじめとしたデジタル資産をポートフォリオへ組み込むきっかけを与えてくれます。

ETFのおかげで、暗号資産の将来的価値へ投資しようかと検討する際に、必ずしも通常の仮想通貨取引所に頼る必要はなくなります。

以下、優れた仮想通貨ETFとETFに追加されることが予想される新しい仮想通貨銘柄を併せて、一つずつ詳しく解説していきます。

中には、上場予定の仮想通貨であるプレセール中のものや、ICOやIDOなどのように価格がお求めやすいものもあります。

Bitcoin ETF Token – ビットコインのETF承認で最も注目される銘柄

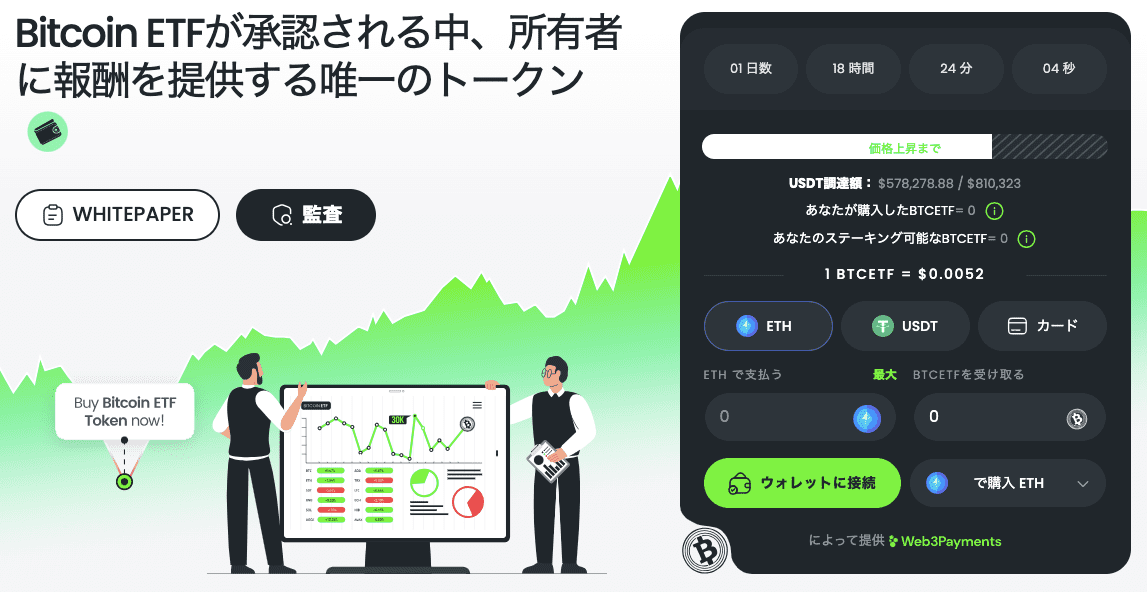

ビットコインに連動したETF(上場投資信託)が米国SECで承認されるか大きな話題となる中、注目されているのがBitcoin ETF Tokenです。$BTCETFはその名の通りビットコインETFの王道をいくおすすめの仮想通貨プロジェクトです。

Bitcoin ETF Tokenの最大の魅力は異次元レベルのステーキング報酬とデフレ型トークノミクスです。プレセールの段階で5000%以上のステーキング利回りを誇り最高の資産運用ができます。トークンは徐々にバーン(焼却)されるため市場の供給量が減少すると将来的に$BTCETFの価値は上昇することになるのも大きな優位性です。

ビットコインのETF化がSECに承認されるとBitcoin ETF Tokenは急騰する可能性が高いため、多くの投資家が今のうちに購入しています。

Bitcoin ETF Tokenの買い方はリンク先の記事を参照してください。

Bitcoin ETF Tokenのメリット・デメリットは、以下の通りです。

メリット:

- ビットコインETF商品の承認が好材料に

- 高利回りのステーキング報酬

- トークンバーン(焼却)で$BTCETFの価値が上昇しやすい

デメリット:

- ビットコインのETF承認が確定していない

- プレセールが進むとステーキング利率が下がる

調達上限額

495.6万ドル

総供給量

210億トークン

プレセール供給量

84億トークン

チェーン

イーサリアム

トークンタイプ

ERC-20

最小投資額

–

購入方法

USDT、ETH、BNB、MATIC、クレジットカード

クリプトアセットはボラティリティの高い非規制の投資商品です。

Wall Street Memes – 100万人以上を抱えるコミュニティブランドによる仮想通貨ETFに加えて欲しい銘柄

Wall Street Memesは、2021年の米ゲームストップ株騒動がモチーフとなっています。当時、SNSで集まったゲーム好きのユーザーが結託し、ゲームストップ株を大量に購入したことで、大量の空売りを仕掛けたウォール・ストリートの機関投資家たちを打ち負かしました。 この時、SNSをはじめとするオンラインコミュニティが持つ可能性に注目が集まりました。

Wall Street Memesは当時のようなムーブメントを仮想通貨の業界で起こすため、SNSマーケティングとコミュニティ重視の長期戦略を採用。ツイッター、インスタグラム等の集客に注力した結果、SNS総フォロワー数は100万人を突破しました。

Wall Street Memesの買い方は、下記リンクから参照してください。

Wall Street Memesのメリット・デメリットは、以下の通りです。

メリット:

- ミーム自体仮想通貨の市場で上昇しやすいカテゴリと認知されており、ETFに組み込むアプローチも徐々に増えている

- ETF仮想通貨に投資している人が尊敬するイーロンマスクがTwitterで直々に興味を示した

デメリット:

- ミームコインは上げ幅が多い反面、下落やプロジェクトの空振りも珍しくはない

|

調達上限額 |

$30,577,000 |

|

総供給量 |

20億トークン |

|

プレセール供給量 |

10億トークン |

|

チェーン |

イーサリアム |

|

トークンタイプ |

ERC-20 |

|

最小投資額 |

100 トークン |

|

購入方法 |

USDT, ETH |

クリプトアセットはボラティリティの高い非規制の投資商品です。

ProShares Bitcoin Strategy ETF (BITO) – 総合的観点からベストな仮想通貨ETF

純粋にベストな仮想通貨ETFを求める人にとっては、ProShares Bitcoin Strategyを検討するかもしれません。その名の通り、このETFはビットコインの上昇と下降に直接連動します。おの種のファンドの中でも、ProShares Bitcoin StrategyETFは実際に米国のマーケットで承認された最初のものです。

この記事でご紹介しているあらゆる仮想通貨ETFと同様、このファンドはデジタル通貨という現物による裏付けがない点に注意が必要です。むしろ、ProSharesはデジタル資産のパフォーマンスをベンチマークとして、可能な限り忠実にトラックするために、ビットコイン先物を積極的に売買しています。

Bitwise Crypto Industry Innovators ETF (BITQ) – 仮想通貨を中心とした銘柄への投資が可能な仮想通貨ETF

従来型のファンドで暗号資産をポートフォリオに加えているものをお探しの投資家であれば、Bitwise Crypto Industry Innovators ETFを検討するとよいでしょう。名称にも表れているように、このETFは仮想通貨やブロックチェーン技術の成長に直接関連している公開企業に投資しています。

このETFは合計で29銘柄をポートフォリオに組み入れており、費用比率は0.85%とやや高めです。Bitwise Crypto Industry Innovators ETFが保有する最大の銘柄にはMicrostrategyとCoinbaseも含まれており、それぞれポートフォリオ全体の14.28%と12.28%を占めています。また、Silvergate Capital、Hut 8 Mining、Marathon Digital、Riot Blockchain、Galaxy Digital Holdingsなどの銘柄も含まれています。

そもそも仮想通貨ETFとは?

ETF(上場投資信託)は日経平均株価などの指数をベンチマークとした運用成果を目指す投資信託です。

その中でも仮想通貨ETFとは、仮想通貨の値動きをベンチマークとしたものです。

仮想通貨ETFは、従来型の投資手段を通して、投資家がデジタル通貨マーケットへエクスポージャーを与えるようにデザインされています。(特定の投資対象へ投資し、その投資対象に生じる価格変動などによって利益を得たり損失を受ける状態になること。「ポジションをとる」という意味合いに近い)

つまり、投資家は仮想通貨取引所経由でビットコインやアルトコインを購入せずとも、仮想通貨の将来の価値に投資することができます。

もう少し分かりやすく言うと、多くのベテラン投資家たちは、資産の売買を行う上で、仮想通貨取引所を使うことに、心理的抵抗を感じています。したがって、このような投資家たちは代替手段として、ProShares、ARK、Fidelityなど、地位と規律を備えたプロバイダーによって管理されている ETF を好みます。

- ファンダメンタルズの観点でみると、仮想通貨 ETF は様々な形式やサイズで提供されています。

- 仮想通貨 ETF の大半はビットコインのみを投資対象としています。

- さらに米国のマーケットで購入できるビットコイン ETF は現物による裏付けがありません。

- それどころか、投資家ではなくETF プロバイダー自身がビットコイン先物の売買を行っています。

- 上のような事情もあり、スポット市場におけるビットコインの価値とそれぞれの ETFとの間には常に乖離が生じるため、ビットコインの現在価値をベンチマークとするETFに投資したい投資家から見れば問題があります。

英国のマーケットで手に入れられるETF 以外では、仮想通貨を現物資産とする裏付けがあるETF も数多く存在します。

その多くはビットコインによって裏付けられていますが中にはEthereumによって裏付けられているものも存在します。

今回、ご紹介したような優れた仮想通貨ETFを使用する主な利点は、従来からあった馴染み深い証券口座を通して仮想通貨に投資できることです。

仮想通貨ETFは公的な証券取引所で取引されるため、マーケットへのエントリーとエグジットは、従来からあった証券市場のプラットフォームを利用するのと実施的に変わりません。

また、 仮想通貨 ETF は一定割合の投資家にとってよりハイレベルなセキュリティを提供します。なぜならば仮想通貨を保管したい投資家にとって、規制を受けていない取引所選ぶ必要がなくなるからです。カストディアン(投資家の代わりに証券の保管や管理を担う金融機関のこと)の役割についてはETF プロバイダーが責任を負い、厳格な規制の下で運営されることとなります。

仮想通貨ETFはどのように機能するのか

資本を投入する前に、仮想通貨ETFの仕組みについて理解しておくのが賢明です。

この章では、仮想通貨 ETF の基礎について掘り下げていきます。

仮想通貨ETFは取引所で取引される

まず第一の前提として、仮想通貨 ETF は公開された証券取引所で取引されます。 そのため投資家にとっては仮想通貨ETFの売買が簡単にできます。仮想通貨 ETF への投資は、多くの面で株式の売買と変わりません。

仮想通貨 ETF の価値も通常の株式と同様、上昇したり下落したりします。 これは、それぞれの取引所の営業日の終わりの時点における ETF の純資産価値(NAV)に基づいています。この純資産価値は基本的に、現在の市場価格を基準とした「 仮想通貨 ETF が保有する総資産 」に基づいて決められています。

現物資産によって裏付けられた仮想通貨ETF

最も優れた仮想通貨ETFは、実際のデジタル資産の裏付けがあるものです。

これは現物資産としてのゴールドに裏打ちされた伝統的な金ETFに似ています。 結果としてETFの価値はベンチマークとする仮想通貨のグローバルスポット価格と密接に連携します。

残念ながら、少なくとも米国のマーケットにおいてはSEC(米国証券取引委員会)によって承認された仮想通貨 ETF の中には、現物資産で裏付けられているものはありません。 その代わり、米国で上場している仮想通貨 ETF のほとんどはビットコイン先物のような親友派生商品によって裏付けられ、決済されています。 一方で、米国以外では実際の仮想通貨によって裏付けられた ETF の数が増えつつあります。

その代表的な例が21Shares Ethereum ETPであり、この価値はETHトークンによって裏付けられています。 この仕組みのおかげで、 複雑で費用のかかる仮想通貨デリバティブに頼らずともイーサリアムの価格をベンチマークとした投資をすることが可能になります。

仮想通貨ETFの先物取引

ここまで述べてきた通り少なくとも米国のマーケットにおける仮想通貨 ETF の大半は先物契約によって裏付けられている形です。 米国で規制を受けている唯一の仮想通貨の先物マーケットがビットコインであるため、 分散投資の可能性が大きく制限されます。

また、投資家が先物やその他のデリバティブに関わる ETF に投資する際、 投資家が実際のビットコインの価値へ強くコミットすることはありません。

なぜならばビットコインのスポット価格とそれぞれの ETF の価格には常にギャップが存在するからです。

仮想通貨ETF関連株

投資家が選択できるもう一つの選択肢は、仮想通貨関連の銘柄を裏付けとする ETF に投資することです。 前述したBitwise Crypto Industry Innovators ETFは、CoinbaseやMarathon Digital、Riot Blockchainなど仮想通貨の分野に専念するさまざまな企業への橋渡しをしてくれます。

よりリスクを回避したい投資家のために、 The Siren Nasdaq NexGen Economy ETFは、仮想通貨へのアクセスと、より間接的に関連している既存企業の株式へのアクセスを提供してくれます。 ここにはPaypalやJPMorgan Chaseが含まれます。

デジタル資産や先物に裏付けられているETFにはなく、株式によって裏付けられている仮想通貨ETFだけが持つ、ひとつの注目すべきベネフィットがあります。それは配当です。 仮想通貨 ETF が保有する配当銘柄のうちのいずれかが配当を行う場合、投資家はその配当を受けることができます。

仮想通貨ETFはよい投資先か

仮想通貨に投資する上で何がベストな方法なのかについては、さまざまな意見に分かれています。 大半の投資家は従来型の仮想通貨取引所を利用していますが、 地位のあるETF プロバイダーと取引をする方がより安心できるという投資家もいます。

このことを念頭に、以下では仮想通貨ETFのエクスポージャーを取る際に考慮すべきいくつかの大切な要素についてご説明します。

仮想通貨取引所の利用を避ける

一定数の投資家がデジタル資産へ投資する際に上位の好む理由の一つは、 そうすることによって取引所を使うことを回避できるからです。

結局のところ仮想通貨の取引は、ニューヨーク証券取引所やNASDAQなどの中央集権的なシステムによって管理された従来の取引所を利用するのとは異なる形で取引されています。 この中央集権的なシステムにおいて、世界中の投資家は、彼ら自身が選んだ銘柄のパフォーマンスをリアルタイムでチェックすることができます。

一方で、仮想通貨の価格はそれぞれの取引所によって決定されてしまいます。ビットコインの価格は、それぞれの取引所が活動している国によって大きな差があるのです。このような取引所を経由せず仮想通貨ETFに投資することで、投資家たちは怪しい取引所で資金をリスクにさらすことなくビットコインへ投資することが可能になります。

カストディアンシップ(金融機関による保証)

仮想通貨 ETF を選ぶことのさらに大きなベネフィットは、 カストディアンシップ(金融機関による保証)が確保されていることです。これまで仮想通貨をオンラインで購入する際、投資家には二つの選択肢がありました。

- 一つ目は、 自身が選んだ仮想通貨取引所が管理・保護するウォレットにトークンを預けるというものです。

- しかしながら、この方法では取引所がハッキングされてしまった際、投資家はすべてのトークンを失ってしまう可能性があります。

- 二つ目の方法はトークンをプライベートウォレットへ引き出すというものです。

- この方法をとった場合、投資家は仮想通貨を完全にコントロールの元に置くことができますが、やはりこの場合も、プライベートウォレットがハッキングされてしまった際には全てを失うことになってしまいます。

以上の問題に対して、仮想通貨 ETF を選択しさえすれば、投資家にとって上記したようなカストディアンリスクは事実上、ほぼゼロになります。なぜならばETFがFidelityやProSharesのように規制と地位のあるプロバイダーによる裏付けがあるからです。

ETFプロバイダーは投資家自身の代わりに保険に加入し、さらに機関投資家レベルのセキュリティ管理を行っています。

したがって、投資家はウォレット セキュリティの仕込みについて知識が無くとも仮想通貨への投資に関わることができるのです。

流動性

面白いことに、もともと仮想通貨ETFはマーケットの流動性を高めるために創設されましたが、現時点ではそのような形には結びついていません。それどころか、 バイナンスなどの主要取引所のほうが顕著に流動性が高くなっています。

例えば、直近の24時間の取引においてバイナンスの取引所では180億ドル分の仮想通貨が取り引きされましたが、 これはETFの取引量を凌駕しています。

実際、強気のサイクル下においては、 バイナンスは一日で700ドル以上の取引量を取り扱うことがしばしばあります。

空売り

仮想通貨 ETF ファンドが提供するもう一つのベネフィットは、投資家が簡単にビットコインを空売りできるようになることです。 通常、投資家が空売りをかけようと思った際には、 仮想通貨の先物取引やオプション取引など、複雑な金融派生商品に取り組む必要があります。 あるいは、規制されてないBitmexのような仮想通貨デリバティブ取引所の世話にならなければならないでしょう。

一方で、ProShares Short Bitcoin Strategy ETFは空売りポジションを実行するために設計されています。投資家はニューヨーク証券取引所で取引されているETF を購入するだけで、 ビットコイン価格の下落から利益を得ることができます。

ただし、ProShares Short Bitcoin Strategy ETFが先物によって裏付けられていることを考慮すると、 基本的に非常に短いポジションにのみ適したものとなっています。 したがって、 ETF チャートを見れば、 ETF の価格と Bitcoin のスポット市場とのあいだにはあまり相関関係がない事がわかります。

なぜ仮想通貨のプレセールが仮想通貨 ETFより優れていると言えるのか?

この記事の前半において、仮想通貨ETF よりもはるかに優れた代替手段があることを説明しました。その中で最も優れているものが仮想通貨のプレセールです。

重要なポイントは、プリセールを通してデジタル通貨へのエクスポージャーが得られることだけでなく、 市場全体のパフォーマンスを超える成果を上げたい投資家にとってうってつけだということです。なぜなら、プレセールにおいては仮想通貨がオープンマーケットで上場される前に、割安な価格で入手することができるからです。

そして特に、仮想通貨は値上がりが非常に早く、一度上昇軌道に乗ると、そこからの情報率は他の金融プロダクトより一層高いです。ですので、プレセールの段階で青田買いして、後から一気に利鞘を獲得するアプローチが有効なのです。仮想通貨ETFのような、こじんまりした稼ぎ方がわずらわしいと感じる人にはぴったりです。

仮想通貨ETFの今後〜仮想通貨ETFにはいつ参入すべき?

ここまで述べてきたように、米国や日本で購入できる仮想通貨ETFの大半は、現物資産の裏付けがない状態となっています。 この点では、現物資産の裏付けがあるETFが流通しているドイツやスイスをはじめとしたヨーロッパのマーケットが先を行っている状態です。

今後は米国や日本においても、ビットコインをはじめとした現物資産の裏付けのある仮想通貨ETFが普及する可能性があります。欧州ではすでに実現しているように、これらは技術面から見ればすでに可能であるものの、規制当局などとの兼ね合いにより実現が進んでいない状態です。今後、仮想通貨取引の信頼を担保する仕組みが整ってくれば、米国、そして日本国内でも現物資産の裏付けのあるETFが販売され、購入しやすくなってくることが予想されます。

ところで、現物資産の裏付けが進むまで、仮想通貨ETFに投資するのは待ったほうがいいかと言えば、それは急成長を遂げる仮想通貨の分野で巨大な利益をあげるチャンスをみすみす逃すも同然であると言えるでしょう。

すでに触れたように、(厳密に言えば仮想通貨ETFそのものではありませんが)Dash 2 TradeやIMPTは実質的に仮想通貨ETFに近い性質を持っており、今のうちに関わっておくことで巨大なリターンを享受できる可能性があります。

現在、仮想通貨のマーケット全体を見れば、FTXの破綻をはじめとした暗雲が立ち込めており、将来性を不安視する見方が多くなっています。一方で、現在のこの状況は、当時世界最大手クラスのコイン交換所であったマウントゴックス社が経営破綻した2014年の状況に似ています。当時も、ビットコインをはじめとした主要な仮想通貨のほとんどが下落し、「仮想通貨の終わり」とささやく声もありました。

ところが、実際には仮想通貨市場の発展はその後も続き、2021年にはビットコインが史上最高値を記録したのは記憶に新しいところです。ビットコインのみならず、ethereumをはじめとした多くの暗号資産が成長と発展を続けてきました。2014年時点でこの分野の発展を疑わず、積極的な投資をやめなかった投資家は大きな利益を得たことでしょう。

このように、不安定な要素が数多くありながらもチャンスを秘めている現在の状況において、最も注目を浴びている分野こそが、ここまで何度もご紹介してきたプレセール中のプロジェクトです。メタバースの普及や、大企業の参入などといった要素も、これらのプロジェクトが堅実に成長すると見られる材料の一つです。

したがって、「仮想通貨ETFに積極的に投資して行くべきタイミングはいつか?」という問いについては、「(すでにプレセールの始まっているプロジェクトがいくつもある)今をおいて他にない」というのが私たちの答えです。

まとめ

このガイドでは現時点のマーケットでベストな仮想通貨ETF を分析したランキングをご紹介しました。

仮想通貨ETF はもともと Bitcoin Market へのシームレスかつ安全な投資を推進するために企画されましたが、大半のファンドは期待されていたような現物資産としてのデジタル資産ではなく、先物契約によって裏付けられています。

したがって、現時点でより優れた代替的選択肢として注目すべき投資先が、仮想通貨のプレセールなのです。

Ecoterraは、民主主義的な思想をベースに形作られたプロジェクトなので、現代社会の人々には非常にウケが良いコンセプトの上に成り立っています。話題のトピックに投票して、自分の意見が社会にとってとても有意義な影響を与えることはもちろん、トークンを獲得できるわけですから、一石二鳥以上のインパクトがあることは言うまでもありません。

今後は、このような先進性のあるプレセール資産を購入していくアプローチがスタンダードになるのではないでしょうか?

Wall Street Memes (WSM) - 最新ミームコイン

- 100万人のフォロワーが集まるコミュニティ

- NFTプロジェクト体験記

- プレセール実施中 - wallstmemes.com

- ローンチ日に30万ドルを調達