L’Or est un placement considéré comme une valeur de refuge. En investissement, cette option est souvent liée à une volonté de diversification du portefeuille ainsi qu’à sécuriser son épargne. Il existe plusieurs moyens d’investir dans l’Or en 2024, que cela soit indirectement ou directement. C’est pourquoi nous vous proposons cet article pour vous présenter les différentes opportunités d’investissements liées à l’Or ainsi que tout ce qu’il faut savoir pour placer son argent de façon optimale.

L’Or est un placement considéré comme une valeur de refuge. En investissement, cette option est souvent liée à une volonté de diversification du portefeuille ainsi qu’à sécuriser son épargne. Il existe plusieurs moyens d’investir dans l’Or en 2024, que cela soit indirectement ou directement. C’est pourquoi nous vous proposons cet article pour vous présenter les différentes opportunités d’investissements liées à l’Or ainsi que tout ce qu’il faut savoir pour placer son argent de façon optimale.

Comment investir rapidement dans l’Or ?

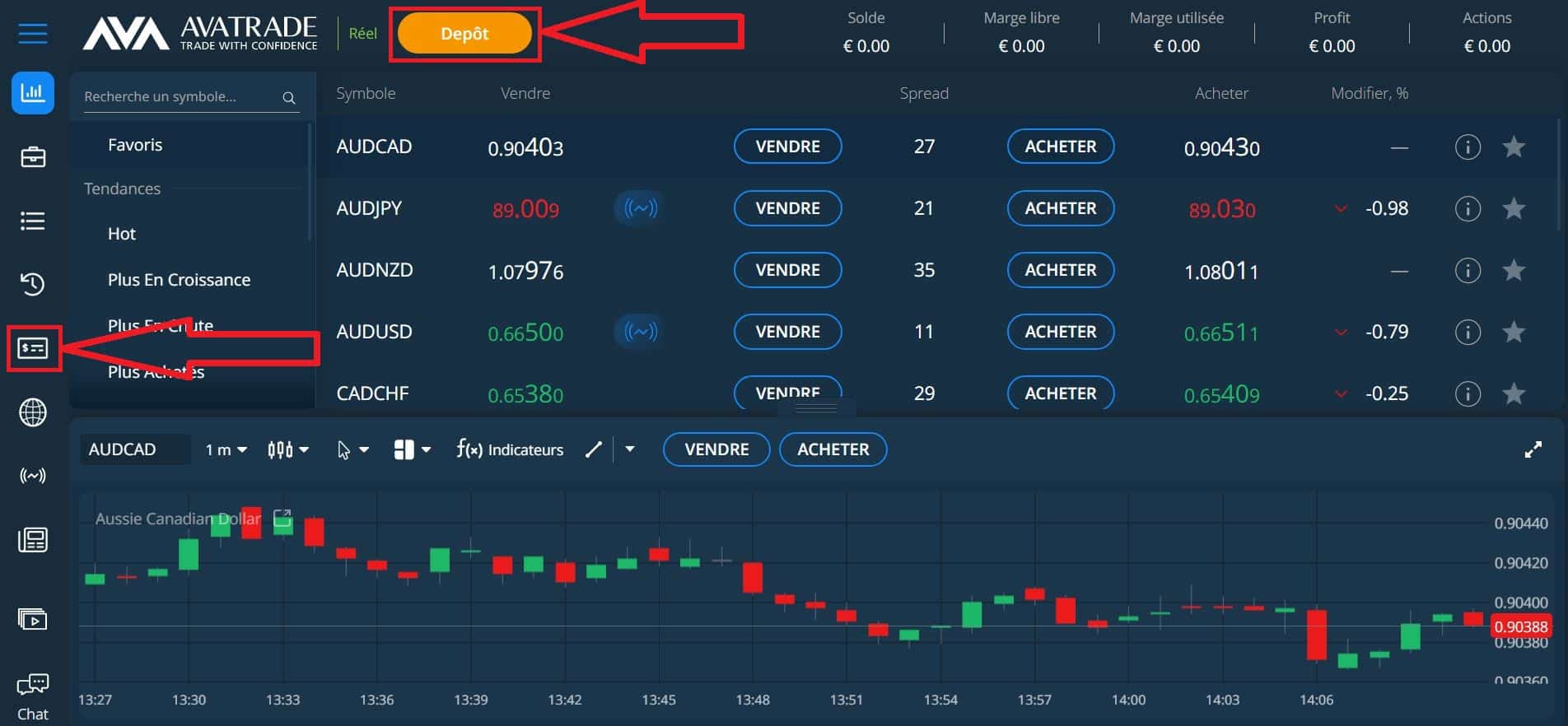

Investir dans l’Or peut se faire rapidement. En passant par une plateforme de trading comme AvaTrade, il sera possible de placer rapidement des capitaux sur l’Or. Voici la procédure à suivre :

- 👨💻 Inscription : Créer un compte sur la plateforme AvaTrade en fournissant les informations requises.

- 💳 Dépôt de fonds : Déposer des fonds sur votre compte AvaTrade en utilisant les méthodes de paiement acceptées.

- 🔎 Recherche : Utiliser la plateforme pour rechercher les produits liés à l’or disponibles, comme les contrats à terme ou les CFD sur l’or.

- 🛒 Passer un ordre : Sélectionner le produit lié à l’or que vous souhaitez trader, spécifier la taille de la position et passer un ordre d’achat ou de vente.

Pourquoi investir dans l’Or ?

Investir dans l’or suscite un intérêt constant en raison des avantages tangibles qu’il offre aux investisseurs. En tant que symbole de richesse millénaire, l’or possède une histoire de valeur et de stabilité, en faisant une option attrayante pour divers profils d’investisseurs.

Des caractéristiques telles que sa capacité à protéger contre l’inflation, sa diversification du portefeuille et son potentiel en tant que refuge en temps de crise contribuent à expliquer pourquoi l’or continue de jouer un rôle significatif dans les stratégies d’investissement.

✔️ Histoire de valeur

L’or a été apprécié à travers les âges pour sa rareté et sa beauté, en faisant une réserve de richesse durable. Son utilisation remonte aux civilisations anciennes, renforçant sa réputation comme symbole de richesse et de statut.

Cette histoire riche ajoute une dimension émotionnelle à l’investissement dans l’or, en le rendant attrayant pour ceux qui apprécient la tradition et la stabilité historique dans leurs portefeuilles.

✔️ Protection contre l’inflation

L’or a démontré sa capacité à conserver sa valeur face à l’inflation, qui peut éroder le pouvoir d’achat des monnaies. Lorsque les prix augmentent, la valeur de l’or tend également à augmenter, ce qui en fait un moyen de préserver le capital et de maintenir le pouvoir d’achat au fil du temps. Les investisseurs cherchant à se prémunir contre les effets négatifs de l’inflation peuvent donc envisager l’or comme une solution potentielle.

✔️ Diversification du portefeuille

L’or offre une diversification précieuse dans un portefeuille d’investissement. En raison de sa faible corrélation avec d’autres classes d’actifs tels que les actions et les obligations, il peut réduire le risque global.

En périodes de turbulences sur les marchés financiers, lorsque d’autres actifs peuvent fléchir, l’or peut se comporter différemment, agissant comme un amortisseur potentiel pour le portefeuille global.

✔️ Demande mondiale constante

L’or est utilisé dans diverses industries, notamment la joaillerie, l’électronique et la fabrication de produits de luxe. De plus, les banques centrales de nombreux pays maintiennent des réserves d’or en raison de sa stabilité et de sa crédibilité.

Cette demande constante provenant de multiples sources assure une base pour la valeur de l’or, ce qui peut être rassurant pour les investisseurs souhaitant éviter les actifs fortement dépendants de tendances spécifiques.

✔️ Liquide universel

L’or est négocié sur les marchés internationaux, ce qui en fait un actif liquide qui peut être rapidement converti en liquidités. Cette liquidité élevée signifie que les investisseurs peuvent acheter ou vendre de l’or avec relativement peu de contraintes. En cas de besoin soudain de liquidités, l’or peut être une option plus stable et fiable que d’autres actifs moins liquides.

✔️ Géopolitique et incertitude

Les périodes de turbulence géopolitique ou économique peuvent créer des incertitudes sur les marchés. Dans de tels cas, les investisseurs peuvent se tourner vers l’or comme une valeur refuge. L’histoire a montré que l’or peut maintenir sa valeur pendant les périodes de crise, offrant une certaine stabilité lorsque d’autres investissements peuvent être incertains ou volatils.

✔️ Faible corrélation avec les autres actifs

La faible corrélation de l’or avec d’autres actifs comme les actions et les obligations signifie qu’il peut agir comme une sorte d’assurance dans un portefeuille. Lorsque les valeurs boursières chutent, l’or pourrait ne pas suivre la même trajectoire, offrant ainsi une protection relative. Cela peut aider à réduire les risques pour les investisseurs, en particulier dans des environnements économiques imprévisibles.

✔️ Stock limité

L’offre d’or est influencée par des facteurs tels que la production minière et les politiques monétaires. Sa rareté intrinsèque contribue à maintenir sa valeur relative au fil du temps. Contrairement aux devises, dont la quantité peut être ajustée par les gouvernements, l’or ne peut pas être créé en quantités illimitées. Cette limitation de l’offre peut renforcer l’attrait de l’or en tant que réserve de valeur à long terme.

✔️ Stabilité dans le temps

Les fluctuations de l’économie mondiale et les décisions politiques peuvent entraîner la dévaluation des monnaies. L’or, en revanche, a une longue histoire de stabilité et de valeur constante. En tant qu’actif tangible, il n’est pas soumis aux mêmes risques de dévaluation soudaine que les monnaies. Cela en fait un choix attrayant pour les investisseurs soucieux de protéger leur patrimoine contre les turbulences économiques.

✔️ Protection contre la dévaluation des devises

Lorsque les devises subissent des pressions, qu’elles soient dues à l’inflation ou à d’autres facteurs économiques, l’or peut servir de couverture. Sa valeur relative stable peut agir comme un contrepoids à la dépréciation de la monnaie, offrant ainsi une protection potentielle contre la perte de pouvoir d’achat due à une monnaie plus faible.

✔️ Histoire de performance en temps de crise

L’or a montré sa capacité à performer positivement pendant les périodes de crises financières majeures. Lorsque les investisseurs cherchent des actifs refuges pendant les temps d’incertitude économique, l’or a souvent été leur choix privilégié. Cette tendance historique renforce la perception de l’or comme un actif de préservation du capital dans des circonstances tumultueuses.

✔️ Accessibilité à travers différents instruments

Investir dans l’or ne se limite pas à l’achat de lingots physiques. Les investisseurs ont le choix entre une variété d’instruments, notamment les certificats, les pièces de monnaie, les contrats à terme et les fonds négociés en bourse (ETF) adossés à l’or. Cette diversité d’options permet aux investisseurs de choisir celle qui correspond le mieux à leurs besoins et à leur confort en matière d’investissement.

✔️ Demande croissante des marchés émergents

L’essor économique des marchés émergents a augmenté la demande d’or pour diverses applications, notamment la joaillerie et la technologie. À mesure que les populations de ces régions voient leur pouvoir d’achat augmenter, la demande pour des produits en or peut également augmenter. Cela peut potentiellement stimuler la demande mondiale et contribuer à maintenir ou augmenter la valeur de l’or.

✔️ Réserve de valeur intergénérationnelle

L’or peut être transmis de génération en génération en tant que réserve de valeur durable. En offrant un lien tangible avec l’histoire et la richesse, l’or peut être considéré comme un moyen de transmettre un héritage financier et émotionnel aux générations futures. Cette capacité à conserver sa valeur au fil du temps renforce son attrait en tant qu’actif pouvant perdurer à travers les époques.

[/su_note]Quelles sont les différences entre investir dans l’Or physique (direct) et l’Or papier (indirecte) ?

Investir dans l’Or physique (direct) et dans l’Or papier (indirect) présente des différences significatives en termes de possession, de risques, de coûts et d’accessibilité. Voici quelques distinctions clés entre les deux approches :

Investir dans l’Or physique (direct) :

- Possession tangible : Les investisseurs détiennent physiquement des lingots, pièces ou bijoux en or.

- Propriété directe : Les investisseurs ont un contrôle total sur leur or, ce qui offre une réserve de valeur indépendante des institutions financières.

- Coûts de stockage : Nécessite des coûts de stockage sécurisé, tels que des coffres-forts ou des services de garde, qui peuvent réduire les rendements.

- Liquidité variable : La revente de l’or physique peut prendre du temps et impliquer des frais.

- Volatilité limitée : Les prix de l’or physique sont influencés principalement par l’offre et la demande réelles du métal.

- Sentiment esthétique : Certaines personnes apprécient l’esthétique et la valeur historique des pièces ou des bijoux en or.

Investir dans l’Or papier (indirect)

- Aucune possession physique : Les investisseurs ne détiennent pas d’or physique, mais plutôt des actifs financiers liés à l’or.

- Exposition au prix : Les investisseurs profitent des fluctuations du prix de l’or sans posséder le métal.

- Moins de contrôle : Les investisseurs dépendent des émetteurs de produits financiers pour leur exposition à l’or.

- Frais de gestion : Les produits financiers peuvent comporter des frais de gestion ou des coûts associés.

- Liquidité accrue : Les produits financiers offrent généralement une meilleure liquidité et facilité de trading que l’or physique.

- Risques supplémentaires : Les investisseurs peuvent être exposés à des risques liés à la solvabilité de l’émetteur et aux fluctuations du marché financier.

- Flexibilité : Les produits financiers permettent souvent de miser à la fois sur les hausses (acheter) et les baisses (vendre à découvert) du prix de l’or.

Le choix entre l’investissement direct dans l’Or physique et l’investissement indirect via des produits financiers dépend des objectifs, de la tolérance au risque et des préférences personnelles de chaque investisseur. Certains préfèrent la tangibilité de l’or physique, tandis que d’autres apprécient la facilité et la liquidité des produits financiers.

Investir directement dans l’Or

Il existe différents moyens d’investir directement dans l’Or. Ces moyens sont généralement les plus traditionnels puisqu’il s’agit de placement pour posséder directement de l’Or de manière physique.

Lingots d’Or

L’achat de lingots d’or physiques offre aux investisseurs une propriété directe et tangible d’un métal précieux. Disponibles en différentes tailles, tels que des lingots d’une once ou des lingots plus grands comme 10 onces, ils sont souvent estampillés avec des informations d’authentification.

Ces lingots offrent une réserve de valeur, servant de couverture contre l’inflation et l’instabilité financière. Par exemple, un investisseur prudent peut acquérir des lingots d’or comme moyen de diversifier son portefeuille, en comptant sur la stabilité historique de l’or pour réduire les risques associés aux investissements plus volatils.

Pièces d’Or

L’achat de pièces d’or émises par des gouvernements ou des institutions offre une combinaison unique entre la valeur esthétique et intrinsèque. Des pièces comme le Krugerrand sud-africain, l’Aigle américain ou la Maple Leaf canadienne sont reconnues mondialement et sont faciles à acheter et vendre.

Ces pièces ont des motifs artistiques et historiques, ce qui les rend attrayantes pour les collectionneurs et les investisseurs. Par exemple, un collectionneur d’art pourrait investir dans une pièce d’or ancienne pour sa beauté et son lien avec l’histoire, tout en anticipant une appréciation de sa valeur au fil du temps.

Lingots d’Or alloués

Posséder des lingots d’or alloués signifie détenir un lingot spécifique identifiable par son numéro de série, ce qui garantit son authenticité et sa traçabilité. Cela est particulièrement important pour les investisseurs institutionnels et les grands investisseurs qui exigent des garanties de qualité.

Les lingots alloués sont généralement stockés dans des coffres-forts sécurisés de prestataires spécialisés, et chaque lingot est clairement attribué à un propriétaire spécifique. Cela permet aux investisseurs de connaître l’origine de leur or et d’éviter les problèmes de mélange ou de double propriété.

Lingots d’Or non alloués

Les lingots d’or non alloués impliquent la possession d’une part d’un stock d’or détenu en commun avec d’autres investisseurs. Contrairement aux lingots alloués, les investisseurs n’ont pas de propriété directe sur un lingot spécifique, mais ils ont une part du stock total.

Cela permet une plus grande liquidité et des coûts réduits, car l’or n’a pas à être individuellement identifié et stocké. Les investisseurs qui cherchent à profiter des avantages de l’or sans se soucier de la possession physique directe optent souvent pour cette méthode.

Bijoux en Or

Bien que les bijoux en or soient principalement appréciés pour leur valeur esthétique, ils peuvent également être considérés comme un investissement. Les bijoux en or représentent non seulement la valeur du métal précieux, mais aussi le travail artistique et la culture.

Cependant, la valeur des bijoux peut être influencée par les tendances de la mode et les styles changeants, ce qui peut rendre leur valorisation plus complexe. Les investisseurs peuvent choisir des bijoux en or en fonction de leur attrait personnel, tout en gardant à l’esprit la possibilité de les revendre en fonction du cours de l’or et des tendances du marché des bijoux.

Investir indirectement dans l’Or

Investir indirectement dans l’Or est une manière plus moderne de placer son capital. Ici, les investisseurs ne sont pas propriétaires physiquement parlant, mais spéculent sur le prix de l’Or de différentes façons.

ETF Or

Les ETF Or, abréviation d’Exchange Traded Funds liés à l’Or, offrent une méthode accessible et efficace pour investir dans l’Or. Ces fonds de placement négociés en bourse permettent aux investisseurs de participer au marché de l’or sans détenir physiquement le métal.

En investissant dans des ETF Or, les investisseurs achètent en réalité des parts d’un portefeuille d’actifs liés à l’or, reflétant ainsi directement la performance du prix de l’Or.

Cela présente plusieurs avantages : pas de préoccupations liées au stockage, à la sécurité ou à la liquidité de l’or physique. De plus, les ETF Or permettent de diversifier un portefeuille sans engagement direct dans l’achat, la vente ou le stockage de lingots ou de pièces d’or.

Pour ceux qui cherchent à investir dans l’or tout en évitant les contraintes logistiques, les ETF Or sont un moyen flexible et efficace de tirer parti des mouvements de prix de l’or sur les marchés financiers.

Fonds d’investissement Or

Les fonds d’investissement Or représentent une autre approche stratégique pour investir dans l’or, offrant une gestion professionnelle et une exposition diversifiée au marché aurifère. Ces fonds sont gérés par des experts financiers qui prennent des décisions d’investissement en fonction des mouvements du marché de l’or.

En investissant dans ces fonds, les investisseurs peuvent bénéficier de l’expertise de gestionnaires chevronnés, ce qui peut être particulièrement avantageux pour ceux qui ne sont pas familiers avec les nuances du marché aurifère.

Les fonds d’investissement Or peuvent offrir une plus grande diversification que l’achat direct d’or, car ils peuvent également inclure des actions minières aurifères, des contrats à terme sur l’or et d’autres instruments financiers liés à l’or.

Cela peut contribuer à réduire les risques associés à un investissement exclusivement axé sur l’or physique. En choisissant des fonds d’investissement Or bien établis et bien gérés, les investisseurs ont la possibilité de participer aux gains potentiels du marché de l’or tout en bénéficiant d’une approche professionnelle et diversifiée.

Actions minières aurifères

Investir dans des actions minières aurifères constitue une stratégie indirecte pour participer aux opportunités du marché de l’or. En acquérant des actions de sociétés impliquées dans l’extraction, la production et la vente d’or, les investisseurs peuvent capitaliser sur les variations du prix de l’or ainsi que sur les performances opérationnelles des entreprises minières.

Il est cependant important de noter que les actions minières aurifères peuvent être soumises à une volatilité accrue, influencée par des facteurs tels que les coûts de production, les conditions économiques et les réglementations gouvernementales.

Pour mettre en œuvre cette stratégie, les investisseurs peuvent utiliser des plateformes de trading et des courtiers en ligne pour acheter et vendre des actions minières aurifères. L’inclusion de ces actions dans un portefeuille diversifié peut offrir une exposition complémentaire au marché de l’or tout en équilibrant les risques.

Cependant, il est essentiel de mener une recherche approfondie et de consulter des professionnels de la finance pour prendre des décisions éclairées, étant donné que les investissements en actions comportent des risques inhérents.

Contrats à terme Or

Investir dans des contrats à terme sur l’or propose une approche sophistiquée pour tirer parti des fluctuations du prix de l’or. Les contrats à terme sont des accords qui obligent l’acheteur à acquérir ou le vendeur à livrer une quantité spécifique d’or à un prix convenu à une date future. Cette méthode permet de spéculer sur la direction future du prix de l’or sans détenir physiquement le métal.

Les contrats à terme sur l’or sont négociés sur des marchés financiers spécifiques, offrant une grande liquidité et une flexibilité pour les investisseurs. Cependant, ils peuvent être sujets à une volatilité accrue en raison des mouvements rapides du prix de l’or et des fluctuations économiques.

L’investissement dans des contrats à terme sur l’or nécessite une compréhension approfondie des marchés à terme, ainsi qu’une gestion attentive des risques. Cette approche peut être appropriée pour les investisseurs expérimentés qui souhaitent tirer parti des mouvements de prix à court terme de l’or tout en acceptant les défis associés à la négociation de produits dérivés.

Options sur l’Or

Investir dans des options sur l’or offre une stratégie avancée pour exploiter les variations du prix de l’or tout en gérant les risques. Les options sur l’or sont des contrats qui donnent à l’acheteur le droit, mais non l’obligation, d’acheter (option d’achat) ou de vendre (option de vente) une quantité spécifique d’or à un prix prédéterminé à une date future.

L’achat d’options sur l’or permet aux investisseurs de profiter des fluctuations du prix de l’or tout en limitant leur exposition financière aux mouvements indésirables. Cependant, l’achat d’options nécessite le paiement d’une prime initiale, qui représente le coût de la protection offerte par l’option.

Investir dans des options sur l’or requiert une connaissance approfondie des marchés d’options, ainsi qu’une analyse minutieuse des tendances du marché de l’or. Cette approche convient aux investisseurs expérimentés qui cherchent à exploiter les mouvements de prix de l’or tout en gérant les risques inhérents aux instruments financiers dérivés. Une gestion prudente est nécessaire pour éviter des pertes potentielles importantes.

Certificats d’Or

Investir dans des certificats d’or offre une alternative pratique à la détention physique du métal précieux. Les certificats d’or sont des documents émis par des institutions financières ou des banques qui attestent la propriété d’une quantité spécifique d’or. Plutôt que de posséder l’or physiquement, les investisseurs détiennent ces certificats, ce qui facilite les transactions et le stockage.

Les certificats d’or offrent une liquidité accrue par rapport à la détention physique, car ils permettent aux investisseurs d’acheter, de vendre ou de transférer des avoirs en or sans manipuler le métal. Cependant, il est important de choisir des émetteurs de certificats réputés et fiables pour éviter les risques de contrefaçon ou de défaillance de l’émetteur.

Cette approche est appropriée pour les investisseurs qui souhaitent profiter des avantages de l’or en termes de préservation de valeur et de diversification, tout en évitant les défis logistiques et de stockage associés à la détention physique. Cependant, il est recommandé de faire preuve de diligence en recherchant des émetteurs réputés et en comprenant les termes et conditions des certificats d’or.

Comptes d’Or en ligne

Investir dans des comptes d’or en ligne offre une manière moderne et pratique de détenir de l’or, en contournant la nécessité de stockage physique. Ces comptes sont gérés par des fournisseurs de services financiers qui détiennent l’or au nom des investisseurs. Les comptes d’or en ligne permettent aux investisseurs d’acheter, de vendre ou de détenir de l’or via des plateformes en ligne conviviales.

Les avantages des comptes d’or en ligne incluent la liquidité, la facilité de gestion et la possibilité de suivre les variations du prix de l’or en temps réel. Cependant, il est important de choisir des fournisseurs de confiance qui offrent une assurance pour l’or détenu et une transparence quant à leur pratique de stockage.

Cette approche convient aux investisseurs qui cherchent à tirer profit de l’appréciation potentielle de l’or tout en bénéficiant d’une accessibilité et d’une flexibilité accrues par rapport à la détention physique. La prudence est recommandée lors du choix d’un fournisseur, en veillant à comprendre les frais, les conditions de stockage et les politiques de retrait.

Sociétés aurifères

Investir dans des sociétés aurifères implique l’achat d’actions de sociétés actives dans l’exploration, l’extraction et la production d’or. Ces entreprises opèrent dans toute la chaîne de valeur aurifère, de la découverte de gisements à l’extraction et à la vente d’or.

Des entreprises telles que Newmont Corporation, Barrick Gold Corporation et Franco-Nevada Corporation font partie des exemples bien connus dans ce secteur.

Investir dans des sociétés aurifères offre l’avantage de participer aux performances des entreprises opérant dans le domaine aurifère tout en diversifiant un portefeuille. Cependant, ces investissements sont soumis aux fluctuations des cours des actions et aux risques spécifiques à l’industrie minière, tels que les coûts opérationnels, les problèmes de régulation et les conditions géopolitiques.

Métaux précieux dans un portefeuille diversifié

Intégrer des métaux précieux, comme l’or, dans un portefeuille diversifié peut offrir une couche de protection et de stabilité dans un contexte d’incertitude économique. Les métaux précieux sont souvent considérés comme des actifs refuges, conservant leur valeur en périodes de volatilité des marchés financiers.

L’or, en particulier, a une longue histoire en tant que réserve de valeur. En l’intégrant dans un portefeuille diversifié, les investisseurs peuvent potentiellement réduire les risques associés aux mouvements brusques des marchés boursiers et aux fluctuations des taux d’intérêt.

L’argent, le platine et le palladium sont d’autres métaux précieux qui peuvent également être pris en compte pour une diversification accrue. L’allocation idéale à allouer aux métaux précieux dépend des objectifs, du profil de risque et de la stratégie d’investissement de chaque individu.

Un conseiller financier peut aider à déterminer la proportion appropriée des métaux précieux dans un portefeuille global. En incorporant soigneusement des métaux précieux, les investisseurs cherchent à renforcer la résilience de leur portefeuille dans diverses conditions économiques.

Quels sont les facteurs qui influencent le cours de l’Or

Comme tout actif financier, l’Or est soumis à divers facteurs qui peuvent influencer son cours bien que ce dernier reste généralement stable. Notons également que l’Or est un des seuls actifs à fluctuer positivement au fil du temps, un avantage qui est donc considérable.

Demande et offre

Le cours de l’or est fortement impacté par la dynamique entre l’offre mondiale et la demande. Une demande croissante pour des utilisations variées comme la bijouterie, l’industrie, les investissements et les réserves bancaires peut pousser les prix à la hausse.

D’autre part, l’offre est influencée par la production minière, les ventes d’or recyclé et les actions des banques centrales. Les déséquilibres entre l’offre et la demande peuvent créer des fluctuations significatives sur le marché de l’or.

Taux d’intérêt

Les taux d’intérêt jouent un rôle crucial dans le cours de l’or. Lorsque les taux d’intérêt sont bas, l’opportunité coût d’investir dans des actifs non rémunérés comme l’or diminue, ce qui peut entraîner une baisse de la demande et des prix de l’or.

À l’inverse, des taux d’intérêt élevés peuvent rendre les placements à rendement fixe plus attrayants, réduisant ainsi l’intérêt pour l’or. Les décisions des banques centrales concernant les taux d’intérêt ont un impact direct sur le comportement des investisseurs vis-à-vis de l’or.

Inflation

L’inflation exerce une influence significative sur le marché de l’or. En tant qu’actif refuge, l’or est souvent recherché lorsque les craintes d’inflation augmentent. Lorsque la monnaie perd de sa valeur en raison de l’inflation, les investisseurs se tournent vers l’or pour préserver leur pouvoir d’achat.

Une augmentation des attentes d’inflation peut stimuler la demande d’or en tant que couverture contre la dépréciation monétaire, ce qui peut potentiellement entraîner une hausse des prix de l’or.

Stabilité économique et politique

La stabilité économique et politique joue un rôle crucial dans le cours de l’or. En périodes d’incertitude économique ou de tensions géopolitiques, les investisseurs ont tendance à se tourner vers l’or en tant que valeur refuge.

L’or offre une protection contre les risques potentiels et les fluctuations des marchés, ce qui peut entraîner une augmentation de la demande et des prix de l’or. Les événements politiques, les crises économiques mondiales et les conflits peuvent tous influencer la perception de la sécurité de l’or en tant qu’actif d’investissement.

Volatilité des marchés financiers

La volatilité des marchés financiers exerce une influence significative sur le cours de l’or. Lorsque les marchés sont instables et que les investisseurs sont inquiets des mouvements brusques, l’or peut être considéré comme un refuge.

Les périodes de turbulences économiques ou de crises financières peuvent entraîner une augmentation de la demande d’or en tant qu’actif de préservation de valeur. La recherche de stabilité dans des moments de volatilité peut stimuler les investissements dans l’or, ce qui peut potentiellement augmenter les prix.

Valorisation du dollar

La valorisation du dollar américain joue un rôle majeur dans la détermination du cours de l’or. Une relation inverse existe souvent entre le dollar et l’or, ce qui signifie qu’une hausse de la valeur du dollar peut entraîner une baisse du prix de l’or et vice versa.

Lorsque le dollar est fort par rapport à d’autres devises, il peut rendre l’or plus coûteux pour les investisseurs étrangers et réduire ainsi la demande mondiale d’or. Une faiblesse du dollar peut augmenter la demande d’or en tant que refuge et stimuler les prix.

Politiques monétaires

Les politiques monétaires menées par les banques centrales ont un impact significatif sur le cours de l’or. Les actions des banques centrales, telles que les achats d’or ou les changements de taux d’intérêt, peuvent influencer la demande et l’offre d’or sur le marché.

Par exemple, si une banque centrale décide d’augmenter ses réserves d’or, cela peut augmenter la demande et soutenir les prix. De même, les décisions relatives aux taux d’intérêt peuvent influencer l’attrait de l’or par rapport à d’autres actifs. Les politiques monétaires ont un impact direct sur la perception de l’or en tant qu’investissement sûr et refuge.

Production minière

La production minière a une influence directe sur le marché de l’or. Les niveaux de production et les découvertes de nouvelles réserves aurifères peuvent avoir un impact sur l’offre globale d’or. Une production minière accrue peut augmenter l’offre sur le marché, ce qui pourrait exercer une pression à la baisse sur les prix de l’or.

À l’inverse, une diminution de la production ou des réserves aurifères peut restreindre l’offre et potentiellement soutenir les prix. Les facteurs tels que la technologie minière, la régulation gouvernementale et les coûts d’extraction influencent la production et, par conséquent, le cours de l’or.

Spéculation

La spéculation joue un rôle clé dans les fluctuations du cours de l’or. Les anticipations et les spéculations des investisseurs concernant les mouvements futurs du marché de l’or peuvent influencer les prix à court terme.

Lorsque les spéculateurs prévoient une hausse des prix, ils peuvent acheter de l’or dans l’espoir de le revendre à un prix plus élevé à l’avenir. À l’inverse, des prévisions de baisse des prix peuvent entraîner des ventes massives.

Les sentiments du marché, les actualités économiques et les annonces importantes peuvent alimenter la spéculation et engendrer des mouvements rapides et imprévisibles sur le marché de l’or.

Tendances de l’industrie

Les tendances de l’industrie jouent un rôle significatif dans le cours de l’or. L’utilisation de l’or dans divers secteurs, tels que l’industrie électronique et médicale, peut influencer la demande et, par conséquent, les prix. Par exemple, une augmentation de la demande d’or dans la fabrication d’appareils électroniques peut stimuler les prix lorsque l’offre est limitée.

Les développements technologiques et les évolutions de l’industrie peuvent également façonner les besoins en or, ce qui influe sur son prix. Les tendances de l’industrie et les changements de demande influencent ainsi la dynamique globale du marché de l’or.

La fiscalité de l’Or

La fiscalité entourant l’or se révèle assez claire en France et présente des nuances en fonction de l’or physique ou de l’or papier. Ces différences s’appliquent principalement à la phase de revente, à l’exception de l’or de collection datant d’avant 1800.

Fiscalité de l’Or physique (investissement direct)

Lorsqu’on aborde l’aspect fiscal de l’or physique, il devient impératif de saisir en profondeur les répercussions tant à l’achat qu’à la vente de ce métal précieux. Notamment, les règles divergent selon que l’or appartient à la catégorie d’investissement postérieure à 1800 ou qu’il s’agit de pièces de collection datant d’avant 1800.

Pour l’or d’investissement issu de frappes post-1800, une exonération de la TVA à l’achat ainsi qu’une exclusion de l’Impôt sur la Fortune Immobilière (IFI) sont appliquées, octroyant une plus grande souplesse fiscale aux investisseurs. En revanche, l’achat de pièces de collection précédant l’année 1800 est assujetti à une TVA de 20 %, ce qui témoigne d’une taxation plus élevée liée à leur caractère historique.

La phase de vente dévoile également des alternatives fiscales pour les investisseurs. Ces derniers ont le choix de régler la Taxe sur les Métaux Précieux (11,55 % du montant de la vente) ou d’opter pour l’acquittement d’un impôt sur la plus-value (36,2 % de la plus-value, avec une décroissance annuelle de 5 % après trois années de détention et une exemption après 22 ans).

Cependant, il est crucial de noter que pour tirer profit de l’imposition liée à la plus-value, la capacité de justifier la valeur et la date d’acquisition de l’or est primordiale. Cette approche vise à assurer la transparence et l’équité dans le calcul des impôts sur les gains de l’or physique.

Fiscalité de l’Or papier (investissement indirect)

En ce qui concerne l’or sous forme papier, la distinction est nette : l’achat de ces instruments en France demeure non assujetti à la taxation, quel que soit le type d’investissement considéré, qu’il s’agisse d’actions de sociétés aurifères, de certificats, de CFD ou d’ETF. Cependant, lorsque vient le temps de la revente, un panorama différent s’impose, car l’or papier est soumis à l’impôt sur les plus-values.

Face à cette situation, les investisseurs se voient offrir une alternative en matière d’imposition. D’un côté, ils peuvent opter pour le Prélèvement Forfaitaire Unique (PFU), qui se traduit par un taux de 30 %. D’un autre côté, ils ont la possibilité d’intégrer les plus-values à leurs revenus et de se soumettre à un taux d’imposition correspondant à leur Taux Marginal d’Imposition.

Ce choix crucial est intrinsèquement lié à la situation fiscale propre à chaque individu. En vue de réduire l’impact fiscal au minimum et d’amoindrir les coûts associés, la décision d’accorder la préférence à la plateforme AvaTrade est une option préconisée. Celle-ci offre la perspective d’une fiscalité allégée et d’une diminution des frais engendrés.

Où et comment acheter de l’Or ?

Etape 1: Trouver une plateforme de trading fiable

Comme nous l’avons vu, il existe plusieurs façons d’investir dans l’or. Une des manières est de passer par une plateforme de trading comme les 3 que nous vous proposons ci-dessous :

AvaTrade : la plateforme pour investir en CFD sur l’Or

AvaTrade est un broker en ligne qui offre une plateforme diversifiée et conviviale pour investir dans l’or et d’autres instruments financiers. Cette plateforme présente une gamme d’avantages attrayants pour les investisseurs désireux de s’engager dans le marché de l’or et de maximiser leurs opportunités de gains.

Lorsqu’il s’agit d’investir dans l’or via AvaTrade, plusieurs avantages se démarquent :

- Diversité des Options : AvaTrade propose différentes méthodes pour investir dans l’or, adaptées aux préférences de chaque investisseur. Que ce soit à travers des contrats à terme, des CFD (Contrats pour la Différence), des options ou des ETF (Fonds négociés en bourse), les investisseurs ont la possibilité de choisir la méthode qui correspond le mieux à leurs objectifs et à leur stratégie.

- Facilité d’Utilisation : La plateforme AvaTrade est conçue pour être conviviale et accessible, même pour les investisseurs débutants. Les outils de trading intuitifs et les ressources éducatives fournies facilitent la prise de décision éclairée pour investir dans l’or en fonction des tendances du marché.

- Accès aux Marchés Internationaux : Grâce à AvaTrade, les investisseurs ont la possibilité d’accéder aux marchés mondiaux de l’or, ce qui signifie qu’ils peuvent tirer parti des opportunités de trading 24 heures sur 24, cinq jours par semaine, en fonction des différents fuseaux horaires.

- Effet de Levier : AvaTrade offre la possibilité d’utiliser l’effet de levier, ce qui signifie que les investisseurs peuvent négocier des montants plus importants que leur capital initial. Cela peut augmenter les gains potentiels, mais il est important de noter que cela peut également augmenter les risques.

- Outils d’Analyse : La plateforme fournit une variété d’outils d’analyse technique et fondamentale pour aider les investisseurs à évaluer les mouvements potentiels du marché de l’or. Cela permet de prendre des décisions informées et d’élaborer des stratégies de trading efficaces.

En somme, AvaTrade offre une plateforme polyvalente et accessible pour investir dans l’or, en fournissant aux investisseurs les outils et les ressources nécessaires pour exploiter les opportunités du marché. Que vous souhaitiez trader des CFD sur l’or, investir dans des ETF aurifères ou explorer d’autres options, AvaTrade propose une expérience de trading globale pour répondre aux besoins de divers investisseurs intéressés à investir dans l’or.

XTB : une plateforme moderne pour investir sur l’Or

XTB est un courtier en ligne réputé qui offre une plateforme de trading complète pour investir dans l’or et divers autres instruments financiers. Cette plateforme présente plusieurs avantages qui attirent les investisseurs souhaitant participer au marché de l’or et tirer profit de ses opportunités lucratives.

Lorsqu’on envisage d’investir dans l’or via XTB, voici quelques avantages saillants :

- Variété de Produits : XTB propose une gamme diversifiée de produits pour investir dans l’or, tels que les contrats à terme, les CFD (Contrats pour la Différence), les ETF (Fonds négociés en bourse) et les options. Cette variété permet aux investisseurs de choisir l’instrument qui correspond le mieux à leur stratégie.

- Plateforme Intuitive : La plateforme de trading de XTB est conviviale et ergonomique, adaptée aussi bien aux traders novices qu’aux expérimentés. Des outils d’analyse avancés et des graphiques interactifs sont fournis pour aider les investisseurs à prendre des décisions éclairées.

- Accès Mondial : XTB offre un accès à des marchés mondiaux d’or, permettant aux investisseurs de saisir des opportunités de trading à toute heure, en fonction des différents fuseaux horaires.

- Effet de Levier : La plateforme permet aux investisseurs d’utiliser l’effet de levier, ce qui peut augmenter leur exposition au marché de l’or. Cependant, il est important de comprendre les risques associés à l’effet de levier.

- Formation et Support : XTB propose une gamme de matériel éducatif, y compris des webinaires, des tutoriels et des analyses de marché, pour aider les investisseurs à renforcer leurs compétences en trading d’or.

- Sécurité et Régulation : XTB est un courtier régulé, ce qui offre une certaine assurance en matière de sécurité des fonds et de transparence des transactions.

En somme, XTB propose une plateforme complète et diversifiée pour investir dans l’or, en fournissant les outils nécessaires pour exploiter les opportunités du marché. Que vous souhaitiez trader des CFD sur l’or, investir dans des ETF aurifères ou explorer d’autres options, XTB offre une plateforme robuste pour répondre aux besoins de différents investisseurs intéressés à investir dans l’or.

eToro : un des leaders du marché pour investir sur l’Or

eToro se démarque comme une plateforme de trading novatrice offrant une multitude d’avantages pour les investisseurs souhaitant s’engager sur le marché de l’or et tirer parti de ses opportunités lucratives.

Lorsqu’on envisage d’investir dans l’or via eToro, voici plusieurs avantages majeurs :

- Plateforme Sociale : eToro propose un environnement social unique où les investisseurs peuvent échanger des idées, suivre les stratégies d’autres traders et même copier automatiquement les trades des investisseurs expérimentés.

- Diversité des Instruments : eToro permet d’investir dans l’or à travers divers instruments tels que les CFD, les ETF et les actions de sociétés aurifères. Cette diversité offre des options adaptées à différents profils d’investisseurs.

- Simplicité d’Utilisation : La plateforme conviviale et intuitive de eToro est idéale pour les débutants. Des outils d’analyse avancés et des graphiques interactifs sont mis à disposition pour aider les investisseurs à prendre des décisions éclairées.

- Investissement Fractionné : eToro permet d’investir dans l’or même avec de petites sommes grâce à la possibilité d’acheter des fractions d’unités d’or, ce qui le rend accessible à un large éventail d’investisseurs.

- Formation et Informations : eToro propose une gamme de matériel éducatif, y compris des vidéos, des webinaires et des analyses de marché, pour aider les investisseurs à renforcer leurs compétences en trading d’or.

- Innovation Technologique : eToro est à l’avant-garde de l’innovation technologique avec des fonctionnalités telles que le trading social, le CopyTrading et la possibilité de suivre des portefeuilles d’investisseurs influents.

- Sécurité et Régulation : eToro est régulé et offre des garanties de sécurité pour les fonds des investisseurs.

Dans l’ensemble, eToro propose une plateforme innovante et diversifiée pour investir dans l’or, en fournissant les outils nécessaires pour exploiter les opportunités du marché. Qu’il s’agisse de trader des CFD, d’investir dans des ETF aurifères ou d’explorer d’autres options, eToro offre une expérience de trading complète pour répondre aux besoins d’une variété d’investisseurs désireux d’investir dans l’or.

Étape 2: Créez un compte AvaTrade

Rendez-vous sur le site web d’AvaTrade et recherchez l’option “Inscription” ou “Ouvrir un compte”. Vous devrez fournir des informations personnelles telles que votre nom, votre adresse e-mail, votre numéro de téléphone et parfois votre numéro de sécurité sociale. Assurez-vous de remplir toutes les informations requises avec précision. De plus, dans le cadre des réglementations KYC (Know Your Customer), vous devrez peut-être soumettre des documents d’identité pour vérification.

Étape 3: Téléchargez la plateforme de trading

Après avoir créé votre compte AvaTrade, connectez-vous à votre espace personnel. En général, vous trouverez une option pour télécharger la plateforme de trading sur votre ordinateur ou appareil mobile. Sélectionnez la plateforme qui vous convient le mieux, comme MetaTrader 4 (MT4) ou MetaTrader 5 (MT5). Suivez les instructions pour télécharger et installer la plateforme sur votre appareil.

Étape 4: Connectez-vous à votre compte

Une fois la plateforme de trading installée, lancez-la et utilisez vos identifiants de compte (nom d’utilisateur et mot de passe) pour vous connecter à votre compte AvaTrade.

Étape 5: Déposez des fonds

Avant de pouvoir investir dans l’or, vous devez approvisionner votre compte AvaTrade. Allez dans la section de dépôt de fonds sur la plateforme ou sur le site web. Choisissez la méthode de paiement de votre choix, telle que carte de crédit, virement bancaire, ou portefeuilles électroniques. Suivez les instructions pour effectuer le dépôt. Veillez à respecter les limites de dépôt minimales et les frais éventuels associés.

Étape 6: Recherchez l’or

Une fois que votre compte est financé, utilisez la fonction de recherche sur la plateforme de trading pour trouver l’instrument lié à l’or. Il peut s’agir de CFD (Contrats sur la différence) sur l’or, de contrats à terme, ou d’autres produits financiers liés à l’or. Sélectionnez l’instrument qui correspond à votre stratégie d’investissement.

Étape 7: Analysez le marché

Avant de prendre une décision d’achat, effectuez une analyse approfondie du marché de l’or. Utilisez des outils d’analyse technique, tels que les graphiques et les indicateurs, ainsi que des analyses fondamentales pour comprendre les tendances actuelles et les facteurs qui influencent le prix de l’or.

Étape 8: Placez votre ordre

Sur la plateforme de trading, choisissez l’option d’achat appropriée en fonction de votre analyse. Vous pouvez spécifier la quantité d’or que vous souhaitez acheter et le type d’ordre que vous souhaitez passer, comme un ordre au marché (achat immédiat au prix actuel) ou un ordre en attente (achat à un prix spécifique). Assurez-vous de vérifier tous les détails de l’ordre avant de le confirmer.

Étape 9: Gérez votre position

Une fois que votre ordre est exécuté, suivez l’évolution de votre position sur la plateforme de trading. Vous pouvez décider quand clôturer votre position en vendant de l’or, ou définir des ordres stop-loss et take-profit pour gérer automatiquement vos risques.

Étape 10: Retirez des fonds

Si vous souhaitez retirer des fonds de votre compte AvaTrade, accédez à la section de retrait sur la plateforme ou le site web. Suivez les étapes pour demander un retrait et sélectionnez la méthode de retrait souhaitée. Assurez-vous de respecter les conditions de retrait et les délais de traitement spécifiques à AvaTrade.

Conclusion

Investir dans l’or représente une stratégie d’investissement éprouvée, offrant stabilité et préservation de valeur dans un monde financier en constante évolution. L’or agit comme un refuge en période d’incertitude économique et politique, et offre des opportunités de gains dans des marchés en croissance.

Que vous choisissiez l’or physique, les produits dérivés ou les plateformes de trading en ligne, une diversité d’options s’offre à vous. Cependant, il est crucial de comprendre les différents modes d’investissement, de suivre les tendances du marché et d’adapter votre approche en fonction de votre profil d’investisseur. En gardant cela à l’esprit, investir dans l’or peut être un ajout judicieux à votre portefeuille financier global.

Foire Aux Questions

Est-il prudent d’investir dans l’or en période d’incertitude économique ?

Comment puis-je acheter de l’or physique ?

Quelle est la différence entre l’or physique et les investissements papier ?

Quel est l’impact de l’inflation sur l’investissement dans l’or ?

Quels sont les risques liés à l’investissement dans l’or ?