En el día de hoy dará comienzo la reunión de tipos de interés de la Reserva Federal. Dicha reunión se extenderá a lo largo de dos jornadas, y no será hasta mañana cuando conozcamos las conclusiones. En el foco de atención estará la inflación de Estados Unidos y la pertinente respuesta que quiera darle el organismo.

Son muchos los debates abiertos acerca de qué hará la FED en su última reunión del año. Lo cierto es que desde el 26 de julio la tasa de interés se ha mantenido estable en 5,50%, contribuyendo así a crear una atmósfera optimista que se ha visto materializada en las alzas de los últimos meses.

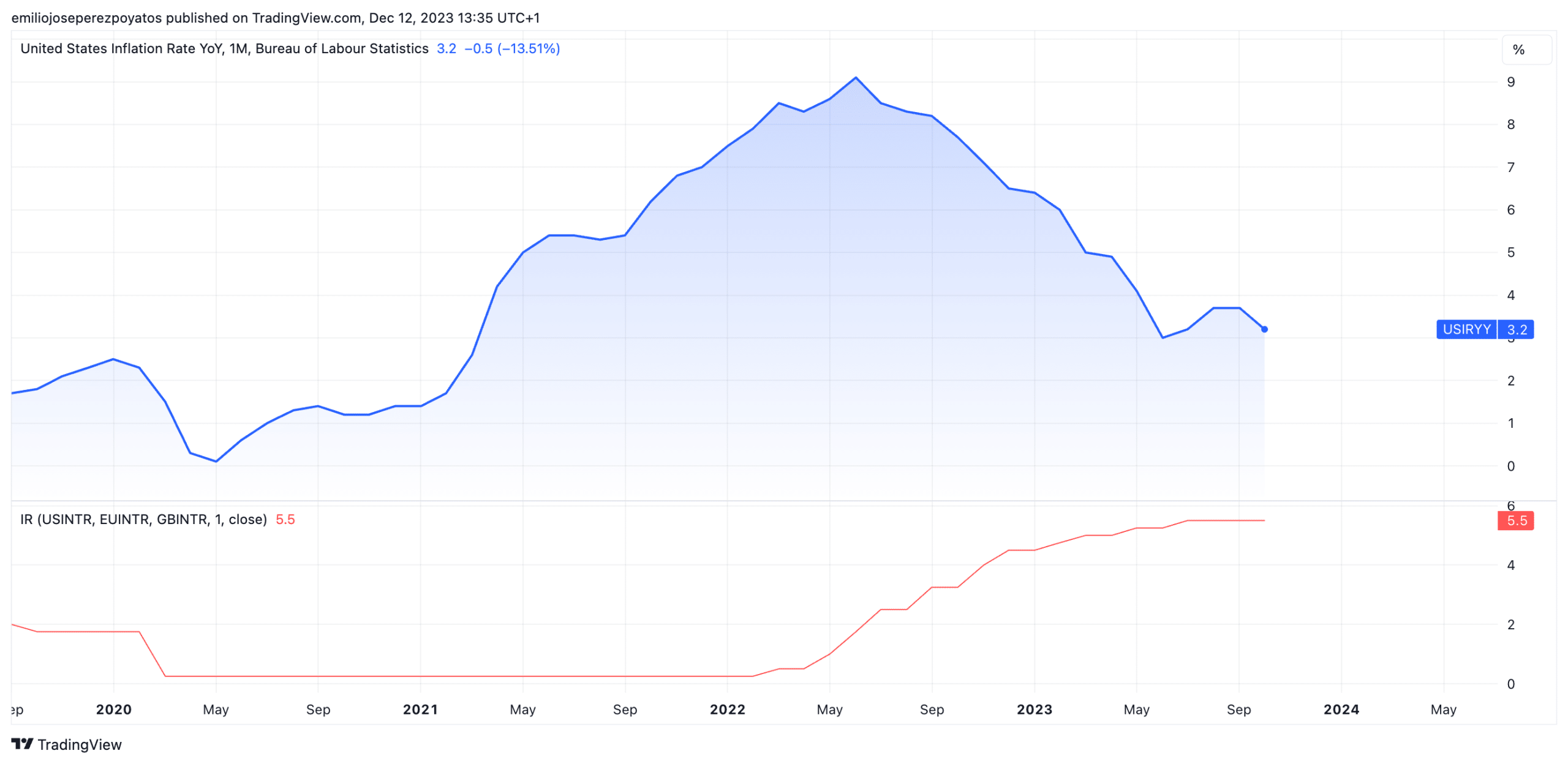

Al mismo tiempo, la inflación de Estados Unidos ha ido perdiendo fuerza desde los máximos marcados en el verano de 2022, cuando alcanzó el 9,1%, prueba de que la agresividad de la Reserva Federal tuvo éxito.

En la publicación del dato de CPI prevista para hoy, el consenso estima que veremos reducirse una décima la cifra actual hasta el 3,1%. Aunque no es una bajada exagerada, lo cierto es que no deja de ser importante teniendo además en cuenta que nos encontramos en pleno periodo navideño.

Los últimos meses del año suelen concentrar un buen número de compras y por lo tanto presionan al alza la cesta de la compra, que en esta ocasión no sólo no suba sino que además pueda reducirse es una buena noticia.

Logrado el objetivo de inflación, comenzaremos a ver bajadas de tipos

El principal interés que ahora mismo ronda la mente de los inversores y analistas es el calendario de bajadas de tipos desde los niveles actuales. Dado que una tasa del 5,50% es a todos luces restrictiva y contraproducente, se entiende que no puede extenderse más de lo necesario. En el momento en que la FED comience sus recortes, la reacción inmediata que veremos será una ola de optimismo tanto para la renta variable como para la renta fija.

Algunos bancos del país, como es el caso de Goldman Sachs, pronostican que los tipos de interés se verán reducidos en dos tramos. El primero de ellos tendría lugar en el tercer trimestre de 2024, mientras que de cara a final de año veríamos el segundo recorte.

Dicho esto, en tanto que los mercados se mueven más por las expectativas que por los hechos consumados, es probable que el buen desempeño de las bolsas ocurra antes de anunciarse los recortes de tipos. De ahí la vital importancia de vigilar las declaraciones que Powell y su equipo vayan haciendo tras las reuniones de la Reserva Federal.

¿Qué perspectivas manejan las casas de inversión de cara a 2024?

Tan típico como los dulces navideños y los villancicos son las perspectivas anuales que elaboran las gestoras en diciembre. Se trata del momento adecuado para proyectar sus estimaciones, las cuales no siempre aciertan al 100% y en ocasiones son contradictorias. Sin embargo, pese a la pluralidad de opiniones, siempre resulta interesante conocer los motivos por lo que se justifican.

Una de las últimas gestoras en pronunciarse ha sido Allianz Global Investors. Si bien el 59% de los gestores de fondos barajan la posibilidad de un soft landding en el ejercicio entrante, el equipo de analistas de la casa es más escéptico. Su informe, Perspectivas para 2024, comentan lo siguiente:

“No debemos tomarnos al pie de la letra las actuales previsiones de consenso. Aunque un escenario de crecimiento moderado o de recesión leve es ciertamente posible, hay varias razones para pensar que la situación podría ser diferente.“

Stefan Hofrichter, responsable de estrategia global en Allianz IG

Por ejemplo, aducen que podrían encontrarse ahora mismo elementos que harían de la inflación un elemento persistente (como el efecto desglobalizador que estamos viendo en el PIB de las principales economías). Por lo tanto, estarían más en la tesis del “Higher for Longer” que apunta a tipos altos durante más tiempo.

Otra gestora de renombre, Schroders, mantiene en cambio una postura más optimista. En el último informe de Inversiones Multiactivo perteneciente a noviembre de 2023, la entidad se reafirma en la posición que mantiene desde hace tiempo: un aterrizaje suave de cara a 2024. En su caso, se basan en una inflación en caída, tipos de interés estabilizados y una fuerza laboral que reduce la presión sobre el mercado.

Por último, podemos citar a otra de las gestoras de referencia en Europa, como lo es BNP Paribas AM. En su informe titulado Perspectivas 2024: Nos adentramos en una nueva realidad, se recoge lo siguiente:

“Nos tememos que el efectivo que impulsó a la economía estadounidense en 2023 se agotará en 2024: el ahorro excedente de los consumidores se está evaporando, y los mayores tipos de interés están afectando inevitablemente a la demanda tanto de bienes como de servicios, sobre todo en el sector de la vivienda. Dicho esto, no creemos que el bajón acabe desembocando en una recesión. Nuestra expectativa es que el crecimiento trimestral del PIB se debilitará a comienzos de 2024, pero de manera breve.”

Es decir, también abogan por la teoría del soft landing como escenario más probable.