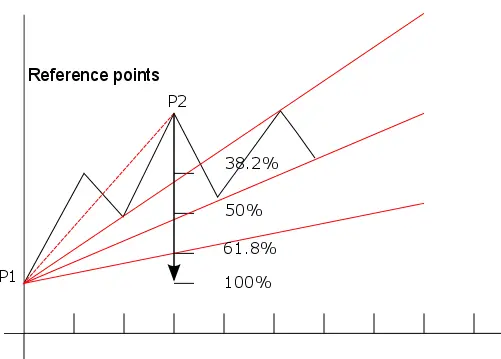

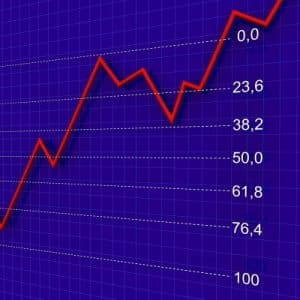

استراتيجية تداول فيبوناتشي (Fibonacci Trading Strategy) هي طريقة لتحليل وإجراء التداولات بناءً على تسلسل متتالية فيبوناتشي الشهيرة، وهو عبارة عن سلسلة من الأرقام يكون فيها كل رقم هو مجموع الرقمين السابقين (0، 1، 1، 2، 3، 5، 8، 13، 21، 34، إلخ). يستخدم المتداولون في مجال التمويل متتالية فيبوناتشي لتحديد المستويات المُحتملة للدعم والمقاومة في حركة سعر الأصل خلال فترة زمنية مُعينة. يتم تحديد هذه المستويات من خلال حساب المسافات الرأسية بين النقاط العالية والمنخفضة لسعر الأصل، ثم قسمة هذه المسافات على نسب متتالية فيبوناتشي الرئيسية (23.6%، 38.2%، 50%، 61.8%، و 100%). إذا ارتد السعر إلى أحد هذه المستويات بعد حركة كبيرة لأعلى أو لأسفل، فقد يشير ذلك إلى تغيير مُحتمّل في الاتجاه ويستخدم المتداولون المُحترفون هذه المعلومات لاتخاذ قرارات الشراء أو البيع.

ما هي متتالية فيبوناتشي؟

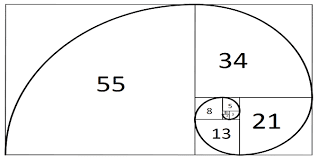

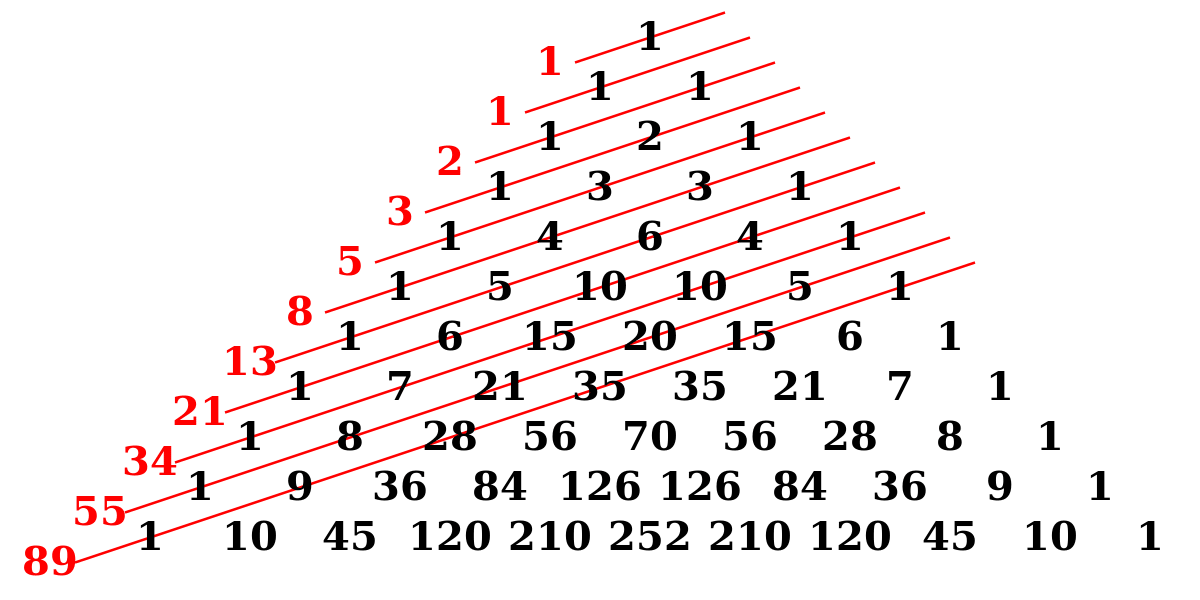

متتالية فيبوناتشي هو مفهوم رياضي يكون فيه كل رقم هو مجموع الرقمين السابقين. يبدأ تسلسل أرقام فيبوناتشي بـ 0 و 1، وكل رقم لاحق هو مجموع الرقمين السابقين، على النحو التالي:

0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، 233، 377، 610، 987، 1597، 2584، 4181، 6765، 10946، 17711، 28657، 46368، 75025، 121393، 196418، 317811، وهكذا.

انتبهوا للخطر المحيط بأموالكم، حيث تتعرَّضُ 68% من حساباتِ المُستثمرين الأفراد لخسارة الأموال عند تداولِ عقود الفروقاتِ (CFDs) عبرَ هذهِ المنصّة.

ما هي أصول متتالية فيبوناتشي؟

يمكن إرجاع أصول متتالية فيبوناتشي والنسبة الذهبية إلى عالم الرياضيات القديم ليوناردو بوناتشي (Leonardo Bonacci). في كتابه “Liber Abaci” الذي نُشر عام 1202، قدم تسلسل الأرقام المعروف الآن باسم “سلسلة فيبوناتشي”. يبدأ التسلسل بـ 0 و 1، وكل رقم لاحق يكون مجموعًا للرقمين السابقيْن. يظهر هذا التسلسل في العديد من الظواهر الطبيعية، بما في ذلك أنماط نمو النباتات والحيوانات وحتى ملامح الوجوه.

النسبة الذهبية هي مفهوم رياضي يصف العلاقة بين كميتين حيث تكون نسبة الكمية الأصغر إلى الكمية الأكبر هي نفسها نسبة الكمية الأكبر إلى مجموع كليهما. النسبة الذهبية تساوي تقريبًا 1.6180339887 ويُشار إليها بالحرف اليوناني فاي (φ). لوحظت النسبة الذهبية في مجموعة متنوعة من الهياكل الطبيعية والتي من صنع الإنسان وتعتبر مبدأ عالميًا للجمال والانسجام.

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ

النسبة الذهبية

النسبة الذهبية (Golden Ratio) – والمعروفة أيضًا باسم النسبة الإلهية – هي مفهوم رياضي يرتبط مع متتالية فيبوناتشي. النسبة الذهبية هي رقم يساوي تقريبًا 1.61803398875، وهي تظهر في العديد من الظواهر الطبيعية والأشكال الهندسية.

ترتبط النسبة الذهبية بتسلسل فيبوناتشي لأنك إذا قسمت رقمًا واحدًا في التسلسل على الرقم السابق، فستقترب النتيجة من النسبة الذهبية مع تقدم التسلسل. على سبيل المثال، إذا قسمت 13 على 8، فستكون النتيجة 1.625 تقريبًا وهي قريبة جدًا من النسبة الذهبية.

غالبًا ما يستخدم المتداولون النسبة الذهبية ومستويات فيبوناتشي جنبًا إلى جنب مع بعضهم البعض لتحديد المستويات المحتملة للدعوم والمقاومة في السوق.

كيف ترتبط متتالية فيبوناتشي بالأسواق المالية؟

يعتبر تسلسل فيبوناتشي وثيق الصلة بالأسواق المالية لأنه يُستخدم لتحديد المستويات المحتملة للدعم والمقاومة لسعر الأصل المالي. تسلسل أرقام فيبوناتشي مُشتق من إضافة الرقمين السابقين للحصول على الرقم التالي، بدءًا من 0 و 1. في التحليل الفني، يستخدم المتداولون والمستثمرون ارتدادات متتالية فيبوناتشي لتحديد المستويات التي قد يواجه فيها سعر الأصل الدعم أو المقاومة بعد تحرك السعر. يتم تحديد هذه المستويات من خلال حساب النسبة المئوية لتصحيح حركة السعر وإيجاد المستوى المقابل في تسلسل فيبوناتشي. المستويات الأكثر استخدامًا هي 23.6% و 38.2% و 50% و 61.8% و 100%. تعتبر هذه المستويات مُهمة لأنها غالبًا ما تتوافق مع المستويات النفسية الرئيسية في التداول ويمكن أن تكون بمثابة مناطق محتملة للمتداولين للدخول أو الخروج من المراكز.

تعمل تقنية فيبوناتشي بشكل أفضل عندما يتجه السوق صوب ترند مُحدد، وهو أول شيء يجب أن تعرفه عن هذه الاستراتيجية. عندما يتحرك السوق صعودًا، فإن الخطة هي الشراء عند التصحيح إلى مستوى دعم متتالية فيبوناتشي. من ناحيةٍ أخرى، عندما يتجه السوق نحو الأسفل، فمن المستحسن بيع الأصل عند مستوى مقاومة فيبوناتشي. نظرًا لأن مستويات تصحيح فيبوناتشي تحاول التنبؤ بالمكان الذي قد يتجه إليه السعر في المستقبل، فإنها تعتبر نوعًا من المؤشرات الفنية.

نظرًا لوجود العديد من مستويات تصحيح فيبوناتشي، يكون الأمر محيرًا للغاية في البداية. لا تعتبر تراجعات فيبوناتشي إشارات دخول حيث أن التداول لمجرد أن السعر قد وصل إلى مستوى نسبة تصحيح متتالية فيبوناتشي ليس استراتيجية حكيمة بل يجب عليك الإعتماد على عوامل أخرى لتحديد أنسب سعر للاستثمار.

إليك كيفية استخدام ارتداد فيبوناتشي في التداول.

- حدد النقاط المرتفعة والمنخفضة: ابحث عن النقاط المرتفعة والمنخفضة المُهمة في حركة سعر الأصل.

- ارسم مستويات تصحيح فيبوناتشي: استخدم أداة الرسم البياني لرسم مستويات تصحيح متتابعة فيبوناتشي بين النقاط العالية والمنخفضة. المستويات مشتقة من تسلسل فيبوناتشي وتشمل 23.6%، 38.2%، 50%، 61.8%، و 100%.

- ابحث عن مستويات الدعم والمقاومة المحتملة: مع عودة الأسعار، قد تواجه دعمًا أو مقاومة عند أحد مستويات متتالية فيبوناتشي.

- اتخاذ قرارات التداول: إذا اخترقت الأسعار مستوى دعم أو مقاومة، فقد يتطلع المتداولون إلى الدخول أو الخروج من الصفقة وفقًا لذلك.

مثال على تداول الذهب

لنفترض أن سعر الذهب قد تحرك بشكل كبير من 1،500 دولار إلى 1،800 دولار. ستكون النقطة المنخفضة هي 1،500 دولار وستكون النقطة الأعلى هي 1،800 دولار.

بعد رسم مستويات تصحيح فيبوناتشي، قد يلاحظ المتداول أن سعر الذهب يجد دعمًا عند مستوى تصحيح 50% والذي يقترب من 1،650 دولار. قد يفكر المتداول بعد ذلك في الدخول في صفقة شراء ذه، مع وضع أمر إيقاف الخسارة أدنى مستوى فيبوناتشي 50%.

انتبهوا للخطر المحيط بأموالكم، حيث تتعرَّضُ 68% من حساباتِ المُستثمرين الأفراد لخسارة الأموال عند تداولِ عقود الفروقاتِ (CFDs) عبرَ هذهِ المنصّة.

كيف تُحدد الوقت الأمثل لشراء الأصل بالإعتماد على متتالية فيبوناتشي؟

بشكل أساسي، يوجد 3 أنواع من الدخول بعد ارتداد متتالية فيبوناتشي وهي كالتالي:

- الدخول عدواني

- الدخول المُحافِظ

- الدخول الآمن

أي دخول هو الأفضل بالنسبة لك؟ انه قرارك. يعتمد على المخاطر والمكافآت والاحتمالات.

الدخول القوي بعد ارتداد عميق

هذا هو الدخول الأكثر خطورة ولكن خسارة صغيرة وإعداد مكافأة عالية. أنت على استعداد لتحمل مخاطرة صغيرة مقابل عائد أكبر محتمل. عندما يقترب السعر من / يصل إلى مستوى تصحيح 61.8%، فإنك تقوم بالشراء عند هذا المستوى أو فوقه قليلاً.

- تحديد الاتجاه ومستوى مستوى تصحيح متتابعة فيبوناتشي.

- ابحث عن عامل التقاء

- انتظر دخول نموذج شمعة انعكاسية

- ارسم خطوط الامتداد للمستوى المستهدف المحتمل

- ضع وقف الخسارة فوق أعلى مستوى أخير في الترند الهابط أيضًا بعد مستوى تصحيح متتالية فيبوناتشي

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ

الدخول المُحافِظ

الدخول المتحفظ هو عندما تنتظر وتراقب كيف يتفاعل السعر مع مستويات التصحيح. إذا رأيت أن 61.8% من المُحتمل أن يكون الارتداد الذي قد يحدث منه الارتداد فأنت على استعداد لاتخاذ مركز طويل. ولكن على عكس حالة الدخول العدوانية، فإنك تنتظر تأكيدًا آخر. كسر قاع التأرجح البسيط في الدخول الهبوطي. لا تكون إشارات التأكيد صحيحة دائمًا بنسبة 100%، ولكن في هذه الحالة يكون لديك فرصة أقل للفشل. النسبة بين المخاطرة والربح المحتمل جيدة. في المثال التالي، قرر المتداول أن يشتري الأصل عند الحصول على الإشارة قريبة من مستوى الدعم:

- حدد الاتجاه ومستوى تصحيح متتابعة فيبوناتشي.

- ابحث عن عامل التقاء.

- انتظر كسر الدعم البسيط للدخول في صفقة بيع (Short).

- ارسم خطوط الامتداد للمستوى المستهدف المحتمل.

- ضع وقف الخسارة فوق أعلى مستوى أخير في الترند الهابط بعد مستوى تصحيح فيبوناتشي.

انتبهوا للخطر المحيط بأموالكم، حيث تتعرَّضُ 68% من حساباتِ المُستثمرين الأفراد لخسارة الأموال عند تداولِ عقود الفروقاتِ (CFDs) عبرَ هذهِ المنصّة.

الدخول الآمن

طريقة التداول هذه هي الطريقة الأكثر أمانًا مقارنة بطريقتين أخريين للدخول، ولكن ربحك المحتمل هو الأصغر. الفكرة الرئيسية هي شراء الاختراق بعد انكماش السعري. من الناحية النظرية، يجب أن تسير الاستراتيجية وفقًا للخطوات التالية:

- حدد الاتجاه ومستوى تصحيح فيبوناتشي.

- ابحث عن انكماش السعر قبل الاختراق.

- انتظر كسر الدعم للدخول في صفقة بيع (Short).

- ارسم خطوط الامتداد للمستوى المستهدف المحتمل.

- ضع وقف الخسارة فوق قمة الانكماش في اتجاه هبوطي.

انتبهوا للخطر المحيط بأموالكم، حيث تتعرَّضُ 68% من حساباتِ المُستثمرين الأفراد لخسارة الأموال عند تداولِ عقود الفروقاتِ (CFDs) عبرَ هذهِ المنصّة.

هل يجب أن يلمس السعر مستويات تصحيح متتالية فيبوناتشي؟

هذه دائما مشكلة للمبتدئين. يعتقدون أن الارتداد إلى أي مستوى متتالية فيبوناتشي يكون صالحًا فقط حينما يلامس السعر مستوى التصحيح. هم مخطئون. تُعد ارتدادات فيبوناتشي أداة رائعة، ولكن لا توجد دقة بنسبة 100%. في بعض الأحيان يغلق السعر بالقرب من مستوى التصحيح ويمكن أن تظل حركة صحيحة.

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ

مروحة فيبوناتشي

مروحة فيبوناتشي هي أداة تحليل فني التي تستخدم خطوط تصحيح متتالية فيبوناتشي لتحديد المستويات المحتملة للدعم والمقاومة في حركة سعر الأصل. يتم إنشاء الأداة عن طريق رسم خط اتجاه بين نقطتين متطرفتين ثم تقسيم المسافة العمودية بنسب فيبوناتشي الرئيسية 23.6%، 38.2%، 50%، 61.8% و 100%.

يمكن بعد ذلك استخدام خطوط ارتداد فيبوناتشي لتحديد المناطق التي قد يواجه فيها السعر دعمًا أو مقاومة. إذا كانت حركة سعر الأصل تتجه صعودًا، فيمكن استخدام مروحة فيبوناتشي لتحديد مستويات الدعم المحتملة. على العكس من ذلك، إذا كانت حركة السعر تتجه نحو الأسفل، فيمكن استخدام مروحة فيبوناتشي لتحديد المستويات المحتملة للمقاومة.

يستخدم المستثمرون والمتداولون مروحة فيبوناتشي كطريقة لاتخاذ قرارات مستنيرة بشأن شراء أو بيع أحد الأصول. الأداة مفيدة بشكل خاص لأولئك الذين يتبعون الزخم أو استراتيجية التداول التي تتبع الاتجاه، حيث يمكن أن تساعد في تحديد المستويات الرئيسية حيث قد ينعكس الاتجاه أو يستمر. إن الجمع بين تحليل الاتجاه ومستويات تصحيح متتابعة فيبوناتشي يجعل من مروحة فيبوناتشي أداة قوية للتحليل الفني.

انتبهوا للخطر المحيط بأموالكم، حيث تتعرَّضُ 68% من حساباتِ المُستثمرين الأفراد لخسارة الأموال عند تداولِ عقود الفروقاتِ (CFDs) عبرَ هذهِ المنصّة.

استراتيجيات تداول فيبوناتشي

هناك الكثير من استراتيجيات تداول فيبوناتشي التي يستخدمها المتداولون لتحديد المستويات المحتملة للدعم والمقاومة. بالإضافة إلى أهداف السعر المحتملة للأمن. فيما يلي بعض الاستراتيجيات الأكثر شيوعًا:

- أقواس فيبوناتشي: تتضمن هذه الإستراتيجية رسم سلسلة من الأقواس باستخدام نسب فيبوناتشي لتحديد المستويات الدعوم والمقاومة. يرسم المتداولون ثلاثة أقواس من نقطة منخفضة أو عالية كبيرة باستخدام نسب فيبوناتشي 38.2% و 50% و 61.8%.

- مناطق فيبوناتشي الزمنية: تتضمن هذه الإستراتيجية استخدام نسب فيبوناتشي لتحديد النقاط المحتملة في الوقت الذي قد يواجه فيه الأصل تغيرًا في الاتجاه. يرسم المتداولون سلسلة من الخطوط العمودية على فترات بناءً على نسب فيبوناتشي لتحديد نقاط التحول المحتملة في السوق.

- ارتدادات فيبوناتشي ثلاثية النقاط: تتضمن هذه الاستراتيجية تحديد ثلاث نقاط مهمة متتالية على الرسم البياني، مثل نقطة عالية ونقطة منخفضة ونقطة ارتفاع أخرى. يستخدم المتداولون بعد ذلك نسب فيبوناتشي لتحديد المستويات المحتملة للدعم أو المقاومة حيث من المرجح أن يتراجع السعر قبل مواصلة اتجاهه. نسب فيبوناتشي الأكثر استخدامًا في هذه الإستراتيجية هي 38.2% و 50% و 61.8% من حركة السعر السابقة.

تعتمد هذه الاستراتيجيات على فكرة أن تسلسل فيبوناتشي والنسب المرتبطة به يمكن أن تساعد في تحديد المستويات المحتملة للدعوم والمقاومة، بالإضافة إلى أهداف السعر المحتملة للأمن.

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ

إيجابيات وسلبيات استراتيجية متتالية فيبوناتشي

فيما يلي بعض الإيجابيات والسلبيات المحتملة لتداول فيبوناتشي:

الايجابيات

- التحليل الموضوعي: توفر مستويات فيبوناتشي مستويات موضوعية ورياضية يمكن للمتداولين استخدامها لتحليل السوق، مما يقلل من تأثير الانفعالات والتحيزات التي قد تؤثر على أنواع أخرى من التحليل.

- تستخدم على نطاق واسع: تستخدم مستويات فيبوناتشي على نطاق واسع من قبل المتداولين حول العالم، مما يعني أنها يمكن أن تكون مفيدة في تحديد المستويات المحتملة للدعوم والمقاومة، ويمكن للمتداولين استخدامها كنقطة مرجعية مشتركة.

- المرونة: يمكن تطبيق تداول فيبوناتشي على أدوات مالية مختلفة، مثل الأسهم والفوركس والعقود الآجلة وحتى العملات الرقمية المُشفرة، ويمكن استخدامه مع أنماط تداول مختلفة، مثل التداول اليومي، والتداول المتأرجح، وتداول المركز.

- إدارة المخاطر: يمكن استخدام مستويات فيبوناتشي لتعيين أوامر وقف الخسارة، والتي يمكن أن تساعد المتداولين على إدارة مخاطرهم عن طريق الحد من خسائرهم المحتملة في حالة تحرك السوق ضدهم.

السلبيات

- الذاتية: على الرغم من أن مستويات فيبوناتشي توفر مستويات رياضية موضوعية، إلا أن تفسير هذه المستويات يمكن أن يكون ذاتيًا، وقد يستخلص المتداولون المختلفون استنتاجات مختلفة من نفس الرسم البياني.

- مؤشر متأخر: تعتمد مستويات فيبوناتشي على تحركات الأسعار السابقة ولا تأخذ في الاعتبار عوامل السوق الأخرى، مثل الأحداث الإخبارية أو البيانات الاقتصادية أو المخاطر الجيوسياسية، والتي يمكن أن تسبب تحركات أسعار مفاجئة قد لا تنعكس على مستويات فيبوناتشي.

- الإفراط في الاستخدام: تُستخدم مستويات فيبوناتشي على نطاق واسع، مما يعني أنها قد تصبح نبوءات تحقق ذاتها. بمعنى آخر، إذا كان عدد كبير جدًا من المتداولين يستخدمون نفس المستويات، فقد يؤدي ذلك إلى عدم كفاءة السوق وإشارات خاطئة.

- غير مضمونة: على الرغم من أن مستويات فيبوناتشي يمكن أن تكون مفيدة في تحديد المستويات المحتملة للدعم والمقاومة إلا أنها ليست مضمونة، ويجب على المتداولين عدم الاعتماد عليها فقط لاتخاذ قرارات التداول. يجب أيضًا مراعاة أنواع التحليل الأخرى، مثل المؤشرات الفنية والتحليل الأساسي.

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ

لماذا تستخدم تسلسل فيبوناتشي في التداول؟

فتح صفقة أقل أهمية من إغلاقها. يمكن للمُتداولين استخدام امتدادات فيبوناتشي كأداة لتحديد أهداف الربح أو التنبؤ بمدى ارتفاع السوق عند اكتمال الارتداد. تعد مستويات الامتداد موقعًا محتملاً آخر لانعكاس السعر.

تعد مستويات امتداد فيبوناتشي مفيدة جدًا في فك رموز انعكاسات السوق وحواجز الطرق السعرية المُحتمل للأصل أن يواجهها. ببساطة، مستويات امتداد فيبوناتشي هي النقاط الحرجة التي قد يتغير منها سعر الأصل.

تعمل أداة تصحيح فيبوناتشي على تسهيل تخطيط الأسعار عن طريق تحديد مستويات الامتداد المتعددة تلقائيًا حيث يمكن للأسعار أن تتحول. مستويات امتداد فيبوناتشي الشائعة هي 61.8% و 100% و 161.8% و 200% و 261.8%.

من أجل الخروج الكامل من الصفقة أو حجز ربح جزئي، يجب على المتداولين الالتزام بإرشادات معينة والتي تتضمن تقسيم مركز الدخول إلى ثلاثة أجزاء. أولًا، عند الوصول إلى امتداد فيبوناتشي بنسبة 100% يتم إغلاق الجزء الأول على الفور. تغلق الجزء الثاني عند الوصول إلى امتداد فيبوناتشي بنسبة 161.8% إذا استمر السعر في التحرك في اتجاه الترند يمكنك اغلاق القسم الثالث.

الفرق بين تصحيح فيبوناتشي وامتداد فيبوناتشي

| امتداد فيبوناتشي | تصحيح فيبوناتشي |

| يشير إلى مدى عمق الارتداد بعد حركة الاندفاع. | يشير إلى المكان الذي قد يتجه إليه سعر الأصل بعد ارتداد في الاتجاه |

| يقيس قوة الاتجاه نحو الترند | يقيس تصحيح السعر أو تصحيح الوقت |

| يُوفر مستويات وقف الخسارة وأوامر الدخول الفعّالة | يعطي نقاط جني ربح جيدة في تداول الاتجاه ونقاط انعكاس لتقنيات انعكاس الاتجاه. |

| مع الإعتماد على استراتيجيات أخرى يمكن استخدامه بشكل فعال كنهج مربح. | يمكن تطبيقه على إستراتيجية جني الأرباح وقد يشير أيضًا إلى نقاط واعدة لانعكاس الاتجاه. |

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ

الخلاصة

استراتيجية متتالية فيبوناتشي هي نهج التحليل الفني الذي يستخدم العلاقات الرياضية بين أرقام فيبوناتشي المتتالية لتحديد المستويات المحتملة للدعم والمقاومة في حركة سعر الأصل. يعتمد هذا النهج على فكرة أن الأسعار تميل إلى الاتجاه بشكلٍ يُمكن التنبؤ به بناءً على المُعطيات السابقة وسعر الأصل في الماضي، وبعد ذلك ستستمر في التحرك في الاتجاه الأصلي. تتضمن الإستراتيجية تحديد مستويات فيبوناتشي الرئيسية، مثل مستويات التصحيح 38.2% و 50% و 61.8%، واستخدام هذه المستويات لاتخاذ قرارات التداول.

سيبحث المتداولون الذين يستخدمون هذه الإستراتيجية غالبًا عن حركة السعر لتأكيد صحة مستويات فيبوناتشي من خلال البحث عن ارتداد السعر أو انعكاساته عند هذه المستويات. إذا أكدت حركة السعر مستويات الفيبوناتشي، فيمكن للمتداولين الدخول في الصفقات أو تعديل المراكز الحالية وفقًا لذلك.

بشكل عام، يمكن أن تكون استراتيجية تداول فيبوناتشي أداة مفيدة للمتداولين الذين يتطلعون إلى تحسين تحليلهم واتخاذ قرارات تداول أكثر استنارة. ومع ذلك، مثل أي نهج للتحليل الفني، يجب استخدامه جنبًا إلى جنب مع طرق التحليل الأخرى ولا ينبغي الاعتماد عليه فقط لاتخاذ قرارات التداول.

انتبهوا للخطرِ المحيطِ بأموالكم، حيث تتعرّضُ 68% من حساباتِ المُستثمِرين الأفرادِ لخسارة الأموال عند تداولِ عقود الفروقاتِ